Kapitaltäckningsgrad hjälper till att mäta finansiella styrka eller förmåga hos finansinstitut att uppfylla sina förpliktelser med hjälp av dess tillgångar och kapital och det beräknas genom att dividera bankens kapital med dess riskvägda tillgångar.

Vad är kapitaltäckningsgrad?

Kapitaltäckningsgraden är ett mått för att ta reda på andelen bankers kapital i förhållande till bankens totala riskvägda tillgångar. Kreditrisken som är kopplad till tillgångarna beror på den enhet banken lånar ut till exempelvis den risk som är kopplad till ett lån som den lånar ut till staten är 0%, men lånebeloppet till individerna är mycket högt procentsats.

- Förhållandet representeras i form av en procentsats, i allmänhet innebär högre procent för säkerhet. Ett lågt förhållande indikerar att banken inte har tillräckligt med kapital för den risk som är förknippad med sina tillgångar, och att den kan gå sönder med någon ogynnsam kris, något som hände under lågkonjunkturen.

- Ett mycket högt förhållande kan indikera att banken inte utnyttjar sitt kapital optimalt genom att låna ut till sina kunder. Tillsynsmyndigheter över hela världen har infört Basel 3, som kräver att de upprätthåller högre kapital med avseende på risken i företagets böcker, för att skydda de finansiella systemen från en annan stor kris.

Formel

- Det totala kapitalet, som är täljaren i kapitaltäckningsgraden, är summeringen av bankens primärkapital och bankens primärkapital.

- Primärkapitalet, som också kallas kärnprimärkapitalet, innehåller främst aktiekapital, balanserade vinstmedel, övrigt totalresultat, immateriella tillgångar och andra små justeringar.

- Primärkapitalet i en bank inkluderar omvärderingsreserver, förlagslån och relaterade aktieöverskott.

- Nämnaren är riskvägda tillgångar. De bankers riskvägda tillgångar inkluderar kreditriskvägda tillgångar, marknadsriskvägda tillgångar och operativa riskvägda tillgångar. Förhållandet representeras i form av en procentsats; i allmänhet innebär en högre andel säkerhet för banken.

Den matematiska representationen av denna formel är som följer -

Kapitaltäckningsgrad Formel = (Tier 1 Capital + Tier 2 Capital) / Riskvägda tillgångar

Beräkningsexempel (med Excel-mall)

Låt oss se några enkla till avancerade exempel för att förstå det bättre.

Exempel nr 1

Låt oss försöka förstå CAR för en godtycklig bank för att förstå hur man beräknar förhållandet för banker. För beräkningen av CAR måste vi anta bankens nivå 1 och nivå 2. Vi måste också ta risken som är förknippad med dess tillgångar. dessa riskvägda tillgångar är kreditriskvägda tillgångar och marknadsriskvägda tillgångar och operativa riskvägda tillgångar.

Ögonblicksbilden nedan representerar alla variabler som krävs för att beräkna CAR.

För beräkningen av formeln för kapitaltäckningsgrad beräknar vi först de totala riskvägda tillgångarna enligt följande,

Totalt riskvägda tillgångar = 1200 + 350 + 170 = 1720

Beräkningen av formeln för kapitaltäckningsgrad är följande,

CAR Formula = (148 + 57) / 1720

BIL kommer att vara -

BIL = 11,9%

Förhållandet representerar CAR för banken är 11,9%, vilket är ett ganska högt tal och är optimalt för att täcka den risk som den bär i sina böcker för de tillgångar den innehar.

Exempel 2

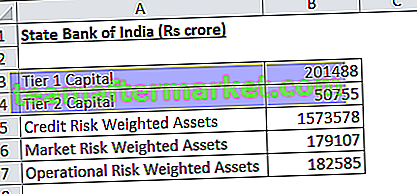

Låt oss försöka förstå CAR för State Bank of India. För beräkning av kapitaltäckningsgrad (CAR) behöver vi täljaren, som är bankens nivå 1 och nivå 2. Vi behöver också nämnaren, vilket är risken förknippad med dess tillgångar. dessa riskvägda tillgångar är kreditriskvägda tillgångar, marknadsriskvägda tillgångar och operationella riskvägda tillgångar.

Ögonblicksbilden nedan representerar alla variabler som krävs för att beräkna CAR-formeln.

För beräkningen beräknar vi först de totala riskvägda tillgångarna enligt följande,

Beräkningen av kapitaltäckningsgraden blir följande,

CAR Formula = (201488 + 50755) / 1935270

BIL kommer att vara -

Exempel # 3

Låt oss försöka förstå CAR för ICICI. För beräkningen av kapitaltäckningsgraden behöver vi täljaren, som är bankens nivå 1 och nivå 2. Vi behöver också nämnaren, som är de riskvägda tillgångarna.

Ögonblicksbilden nedan representerar alla variabler som krävs för att beräkna kapitaltäckningsgraden.

För beräkningen av kapitaltäckningsgraden beräknar vi först de totala riskvägda tillgångarna enligt följande,

Totalt riskvägda tillgångar = 5266 + 420 + 560 = 6246

Beräkningen av kapitaltäckningsgraden blir följande,

CAR Formula = (897 + 189) / 6246

BIL kommer att vara -

Kapitaltäckningsgrad = 17,39%

Förhållandet representerar CAR för banken är 17,4%, vilket är ett ganska högt antal och är optimalt för att täcka den risk som den bär i sina böcker för de tillgångar den innehar. Hitta också nedan ögonblicksbilden för företagsrapporterade nummer.

Relevans och användning

CAR är det kapital som avsatts av banken som fungerar som en kudde för banken för den risk som är förknippad med bankens tillgångar. En låg andel indikerar att banken inte har tillräckligt med kapital för den risk som är förknippad med sina tillgångar. Högre förhållanden kommer att signalera säkerheten för banken. Det spelar en mycket viktig roll för att analysera banker globalt efter subprime-krisen.

Många banker har exponerats och deras värdering sjönk eftersom de inte behöll den optimala mängden kapital för den risk de hade när det gäller kredit-, marknads- och operativa risker i sina böcker. Med införandet av Basel 3-åtgärden har tillsynsmyndigheterna gjort kraven på strängare från tidigare Basel 2 för att undvika ytterligare en kris i framtiden. I Indien har många offentliga banker saknat CET 1-kapital och regeringen har infunderat dessa krav de senaste åren.

Du kan ladda ner den här Excel-mallen härifrån - Formel för Excel-mall för kapitaltäckning