Vad är efterställd skuld?

Vid ett likvidation av ett företag tillhandahålls rangordningar till olika skulder för återbetalning, varvid den typ av skuld som rankas efter all seniorskuld och andra företagsskulder och lån kallas förlagsskuld och låntagare av sådant slag av skulder är större företag eller affärsenheter.

Förklaring

Det är ett intressant koncept när det gäller affärer. Som namnet antyder kallas skulden som är föremål för efterställande när borgenärens fallissemang kallas förlagsskuld.

Låt oss ta ett enkelt exempel för att illustrera detta.

Låt oss säga att du är en bank och att du har erbjudit en förlagsskuld till företag Y. Efter en viss period gick företag Y i konkurs. Som ett resultat skulle företag Y nu inte kunna betala de pengar det har tagit som ett lån.

Om du som bank skulle ha utfärdat en förlagslån kommer du inte att kunna göra anspråk på företagets resultat eller tillgångar alls.

Du kanske frågar - varför?

Eftersom du har utfärdat ett förlagslån ; ett förlagslån innebär först att alla seniorskulder skulle betalas helt av företagets tillgångar och resultat. Därefter, om något är kvar, skulle du som bank få pengarna för den efterställda skulden.

Som du kan se är det förlagslån ganska riskabelt.

Varje bank eller finansinstitut som erbjuder en förlagslån måste vara säker på företagets solvens och välstånd innan de emitterar efterställda obligationer.

Källa : scotiabank.com

Det finns dock en fördel.

Eftersom förlagslån är en slags skuld, får bankerna pengarna för förlagsskulder före de föredragna aktierna och aktieägarna, om ett företag inte betalar.

Men ändå är det bättre än att bankerna erbjuder lån efter mycket due diligence och genom att titta på kassaflödet, tidigare års resultat och företagets tillgångar. Bankerna bör också titta på viktiga nyckeltal som skuldsättningsgrad, nettovinstkvot, nuvarande och snabb kvot etc.

Skillnad mellan förlagsskuld och ej förlagsskuld

Från namnet kan du redan säga att den efterställda obligationen är helt motsatsen till den ej efterställda skulden.

Men vi måste veta var den faktiska skillnaden ligger. Låt oss ta en titt -

- Prioritet: När det gäller den förlagslån prioriteras alla andra skulder när det gäller full betalning innan den efterställda skulden skulle betalas. I fallet med ej efterställda skulder, innan eventuella juniorskulder betalas, skulle emellertid ej efterställda skulder betalas i sin helhet först. Så när det gäller ej efterställda skulder ändras prioriteringen helt vad gäller betalning.

- Riskfaktor: Vid efterställda skulder är risken mycket högre för långivaren. Å andra sidan, när det gäller ej efterställda skulder, är risken för långivaren ganska lägre.

Att förstå dessa två skillnader får dig att inse hur efterställda skulder och ej efterställda skulder fungerar.

Vilka företag tar efterställda skulder?

Eftersom banker eller finansinstitut vet att risken är högre vid utlåning av förlagslån, kommer de inte att erbjuda förlagslån till något mindre företag. Ja, ett undantag kan finnas där, men på grund av riskfaktorn och prioritetsfaktorn är det meningslöst att erbjuda efterställda skulder till företag.

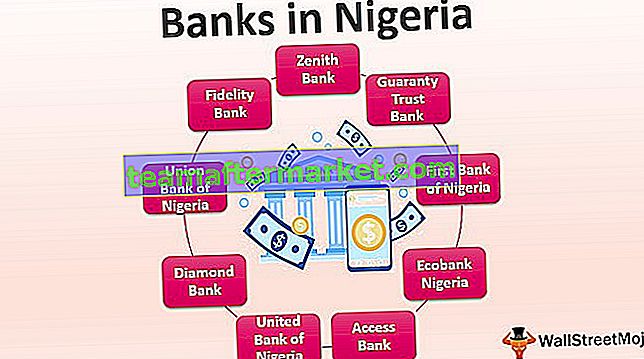

Det är därför banker / finansinstitut erbjuder efterställda skulder till stora företag.

Genom att erbjuda förlagslån till stora företag kan de vara säkra från alla håll -

- Först och främst har stora företag ett stort kassaflöde och anläggningstillgångar som gör det möjligt för bankerna att få betalt även för ett förlagslån.

- För det andra har stora företag sett det låga och höga både och övervunnit försöken och turbulensen i företagen för att göra stora intäkter och betjäna ett stort nätverk av kunder. Detta gör att de kan vara rätt partner för det förlagslån.

- För det tredje har stora företag bättre solvens än småföretagare. Och de kan också ha bättre finansiell hävstång än småföretagare (det går inte att känna bara genom att titta på storleken på företaget, och det är därför det alltid är viktigt för bankerna att göra sin egen aktsamhet innan de erbjuder den efterställda obligationen till företagen).

- Slutligen är chanserna att gå i konkurs för stora företag mycket lägre än småföretag som just har varit i verksamhet i några år. Som ett resultat skulle stora företag vara den lämpligaste låntagaren av efterställda skulder.

Exempel på efterställda skulder

Låt oss ta ett komplett exempel på efterställda skulder så att vi kan förstå hur det fungerar.

Efterställd exempel

Y Corporation emitterar två typer av obligationer - G-obligation och S-obligation. Y är ett stort företag och övertygar banken att tillhandahålla både seniorskuld och efterställda skulder. För äldre skulder har Y utfärdat G-obligation och för en efterställd obligation har Y utfärdat S-obligation. Tyvärr drabbar Y en enorm förlust och går i konkurs.

Nu måste Y Corporation avvecklas. Eftersom G-obligationen faller inom kategorin seniorskuld, skulle den betalas först före andra skulder, preferensaktieägare och aktieägare.

För S-obligationsinnehavare är likvideringen kanske inte bra att hända, eftersom de skulle ges den sista prioriteringen för att betala av det förlagslånet. Men det finns en bra sak - S-obligationsinnehavare skulle få betalt av likvidationen av Y Corporation innan några föredragna aktieägare och aktieägare får betalt.

Bildkälla: globenewswire.com

Ta också en titt på den här detaljerade guiden om efterställningsskuld för fler exempel

Varför skulle man bli en efterställd skuldinnehavare?

Denna speciella fråga kan lura i din hjärna - varför skulle någon / bank / finansinstitut / arrangör acceptera ett förordnat skuldarrangemang.

Svaret är tvåfaldigt.

Först och främst när ett företag känner att det behöver mer pengar i form av kapital, närmar sig företaget de företag eller banker som står i ett hjärtligt förhållande med dem. Affärsförhållandet är sådant att de närmade företagen inte kan säga nej till det tidigare företaget.

För det andra, på grund av det hjärtliga förhållandet, erbjuder de kontaktade företagen en lägre ränta för de skulder de erbjuder och också ett efterställda arrangemang för skuldbetalningen. I det här fallet är räntan på det förlagslån mycket lägre än den räntesats som alla allmänna investerare skulle vara redo att acceptera.

Och det är därför efterställda låninnehavare accepterar detta arrangemang och det kan bara hända för stora företag.

Även om det kan finnas hjärtliga relationer mellan stora banker och småföretag; de stora bankerna tar kanske inte stora risker genom att erbjuda efterställda skulder till småföretag bara för hjärtliga relationer.