Onormal returdefinition

Onormal avkastning definieras som en avvikelse mellan den aktuella avkastningen för en aktie eller en värdepappersportfölj och avkastningen baserat på marknadens förväntningar under en vald tidsperiod och detta är ett viktigt mått på vilken en portföljförvaltare eller en förvaltare mäts.

Förklaring

När vi vill bedöma om värdepapper eller en grupp av värdepapper har över- eller underpresterat sina kamrater, måste vi ta reda på vilka parametrar vi kan bedöma sådan prestanda, därför har investeringsgemenskapen kommit med sådana åtgärder som den onormala återkomsten för att formulera hur mycket av sådan prestation kan tillskrivas portföljförvaltarens färdigheter och hans system för tillgångsallokering och aktieval.

När vi jämför en portföljs resultat använder vi ett motsvarande marknadsindex som ett riktmärke över vilket vi beräknar överskottet, till exempel om vi vill jämföra en portfölj med finansiella sektoraktier i Indien, kan vi använda Nifty Bank Index, medan om vi har en portfölj med stora aktier i USA, då kan vi ha S&P 500 som vårt riktmärke.

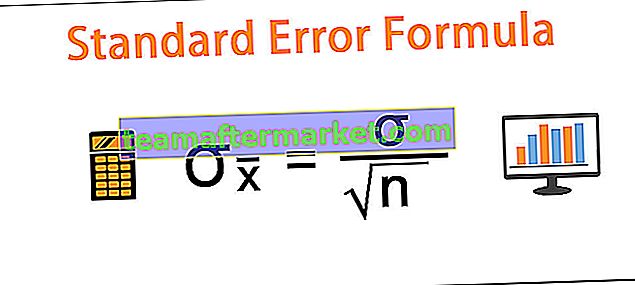

Onormal returformel

Det representeras som nedan,

Onormal returformel = faktisk avkastning - förväntad avkastningHur man beräknar onormal avkastning?

För att beräkna den förväntade avkastningen kan vi använda Capital Asset-prissättningsmodellen (CAPM), följande är ekvationen för modellen:

E r = R f + β (R m - R f )

Här är E r = förväntad avkastning i värdepapperet, R f = riskfri ränta i allmänhet räntan för en statspapper eller sparande, β = riskkoefficienten för värdepapperet eller portföljen jämfört med marknaden, R m = avkastning på marknaden eller ett lämpligt index för den aktuella säkerheten som S&P 500.

- När vi redan har den förväntade avkastningen subtraherar vi densamma från den faktiska avkastningen för att beräkna onormal avkastning.

- Ibland kommer portföljen eller värdepappret att underprestera förväntningarna, kommer den onormala avkastningen att vara negativ medan den annars kommer att vara positiv eller lika med noll, i förekommande fall.

Enligt en försiktig metod är det bättre att ta en titt på den riskjusterade avkastningen, detta överensstämmer med begreppet risktolerans eftersom annars kan portföljförvaltaren avvika från IPS-målen och ta upp mycket riskfyllda investeringar för att generera onormal avkastning .

Vid flera perioder kan det vara till hjälp att titta på standardavkastningen för att se om portföljen ständigt slår riktmärket. Om så är fallet kommer standardavvikelsen för den onormala avkastningen att bli lägre och då kan vi säga att portföljförvaltaren verkligen har gjort ett bättre aktieval än riktmärket.

Exempel på onormal återkomst

Antag att vi får följande information:

Du kan ladda ner denna Excel-mall för onormal retur här - Abnormal Return Excel-mallLösning

Beräkning av Er portfölj

Så vi har beräknat den förväntade avkastningen med CAPM-metoden enligt följande:

- E r = R f + β (R m - R f )

- E r = 4 + 1,8 * (12% -4%)

- E r = 18,40%

Ovanstående beräkning görs innan den aktuella perioden börjar och det är bara en uppskattning. När denna period löper ut kan vi beräkna den faktiska avkastningen baserat på marknadsvärdet i början och slutet av perioden.

Beräkning av faktisk avkastning kan göras enligt följande,

Faktisk avkastning = slutvärde - början / början * 100

- = $ 60000 - $ 50000 / $ 50000 * 100

- = 20,00%

Beräkning

- = 20,00% - 18,40%

- = 1,60%

Betydelse

- Performance Attribution Metric: Det påverkas direkt av portföljförvaltarens aktieval, därför är denna åtgärd en nyckel för att bedöma hennes resultat jämfört med lämpligt riktmärke och därmed hjälper det också att bestämma hennes prestationsbaserade ersättning och kompetensnivå

- En kontroll av skadlig avvikelse: Som tidigare nämnts kan onormal avkastning vara negativ om den faktiska avkastningen är lägre än den förväntade avkastningen. Om detta är för flera perioder, fungerar det därför som ett larm för att minska avvikelsen från jämförelseindex eftersom det pekar på ett dåligt aktieval

- Grundlig kvantitativ analys: Eftersom det enkelt kan beräknas är det ett populärt mått i investeringsgemenskapen, men att komma med korrekta uppskattningar av insatserna i CAPM-modellen är inte en lätt uppgift, eftersom det innebär användning av regressionsanalys för att förutsäga beta och en noggrann observation av tidigare indexnummer för marknadsindex, så om dessa görs korrekt passerar dessa uppskattningar genom en sikt av en grundlig kvantitativ analys och är därför mer benägna att producera siffror med större förutsägbarhet

- Tidserianalys: Att använda ett mått som kallas CAR eller den kumulativa onormala avkastningen är till hjälp för att analysera effekten av företagsåtgärder som utdelning eller aktiesplit på aktiens priser och avkastning. Det hjälper vidare till att analysera effekterna av externa händelser såsom händelser som vissa företagsskulder är villkorade, till exempel rättsliga åtgärder eller avgörande av ett rättsfall.

CAR beräknas genom att ta summan av onormala avkastningar över en viss tidsperiod.

Slutsats

Sammanfattningsvis kan vi säga att onormal avkastning är viktigast, ett mått som kan hjälpa till att mäta portföljförvaltarens resultat och riktigheten i hans insikter om marknadsrörelser. Detta ger vidare kapitalförvaltningsföretag grund för att basera sina portföljförvaltares prestationsbaserade bonusar eller provisioner och en motivering av detta för kundförståelse.

Eftersom det kan vara positivt eller negativt kan det också indikera när avvikelsen från marknadsindex inte är fruktbar och bör begränsas för att förbättra portföljen.