Vad är Option Adjusted Spread?

Optionsjusterad spread (OAS) är en räntespread som läggs till benchmark-avkastningskurvan för att prissäkra sig med ett inbäddat alternativ. Denna spridning mäter avvikelsen från säkerhetens prestanda från riktmärket på baksidan av ett inbäddat alternativ. Det är till hjälp vid fastställandet av priset på komplicerade värdepapper som intecknade säkerheter (MBS), säkerhetsförpliktelser (CDO), konvertibla förlagslån och option-inbäddade obligationer.

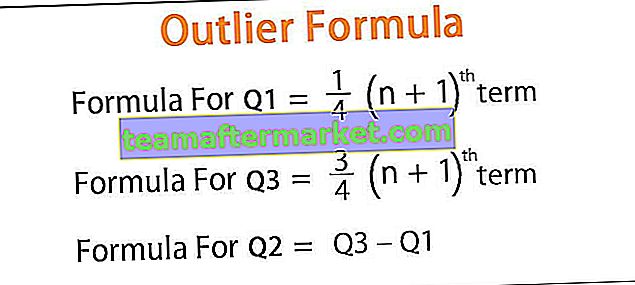

Formeln för Option Adjusted Spread

Spridningen skiljer sig från OAS endast i takt med alternativkostnaden.

Optionsjusterad spread (OAS) = Z-spread - Optionskostnad

Exempel på alternativjusterade spreadar (OAS)

Du kan ladda ner denna Excel-mall för alternativjusterade spridningar här - Alternativjusterade Spreads-Excel-mallMed hjälp av en Monte Carlo-simuleringsmodell härleds 10 volatilitetsvägar och varje väg har en vikt på 10%. Kassaflödet på varje bana diskonteras med korta räntor plus en spread på den vägen. Nuvarande värde för varje väg nämns nedan:

Om marknadspriset på värdepapper är 79,2 $, vad är det optionsjusterade spreadet?

Om marknadspriset på värdepapper är $ 75, beräkna optionsjusterad spread?

Lösning

Säkerhetens teoretiska värde är det vägda genomsnittet av nuvärdet av alla banor. Eftersom varje väg har samma vikt skulle därför det enkla genomsnittet ge samma resultat.

Om marknadspriset på värdepapper är 79,2 USD är motsvarande OAS 75 bps .

Om värdet på värdepapperet är 75 USD beräknas den optionsjusterade spreadet med linjär interpolation.

Skillnad i bps (mellan två tillgängliga solpaneler)

- = 75 - 80

- = -5 bps

Skillnad i solpaneler (mellan 2 tillgängliga bps)

- = 75,4 - 72,9

- = $ 2,5

Ytterligare OAS (bas 80 bps)

- = -5 * (75,4-75) / 2,5

- = -0,8 bps

OAS Spread när priset är $ 75

- = 80 - (-0,8) bps

- = 80,8 bps

Viktiga punkter om alternativjusterat spread

- Priset på optionslösa obligationer kan enkelt mätas genom att diskontera kassaflödena med hjälp av referensavkastningskurvan. Men så är inte fallet med värdepapper med inbäddade optioner. Volatiliteten i räntorna spelar en viktig roll för att fastställa om optionen kommer att åberopas eller inte.

- Den optionsjusterade räntan är en konstant spread som läggs till de rådande räntorna för att diskontera kassaflödena. Sådana diskonterade kassaflöden uppgår till värdepapprets teoretiska värde vilket i sin tur indikerar värdet på värdepapperet.

- OAS använder ett antal scenarier med möjligheter för ett flertal räntebanor som är kalibrerade till säkerhetsavkastningskurvan. Kassaflödet bestäms längs alla vägar och resultaten används för att komma till värdepapperspriset.

- På marknaden för säkerheter med hypotekslån går OAS på amorteringsklassklasser med tranchernas livslängd. OAS för kortare löptider är lägre, för medellånga sedlar är högre med högst spread på långfristiga sedlar. Därför visar sig OAS vara en klockformad kurva.

- Skillnaden mellan optionsjusterad och noll-volatilitetsspridning ger den underförstådda kostnaden för inbäddad option i händelse av tillgångssäker säkerhet.

- När vi pratar om alternativ till OAS kan binomialmodeller och andra mer avancerade modeller användas men det krävs många antaganden för att bestämma värdet med sådana modeller. Därför föredras den optionsjusterade spreadet.

Fördelar

- Hjälper till vid beräkning av priset på en säkerhet med inbäddat alternativ.

- Pålitlig eftersom basberäkningen liknar beräkningen för z-spread.

- Sannolikheten för förskottsbetalning baseras på historiska data snarare än en uppskattning.

- Användning av avancerade modeller som Monte Carlo-analys i simulering.

Nackdelar

- Komplex beräkning

- Svårt att genomföra

- Dålig tolkning av OAS resulterar ofta i en deformerad syn på värdepappers beteende

- Benägen att modellera risken

Begränsningar

Portfölj OAS tas som det vägda genomsnittet av OAS för enskilda värdepapper där vikten är marknadspriset för värdepapperen. Detta begränsar användningen av OAS till sådana användare som vill inspektera det dagliga bidraget för att återvända för närvarande. Men för att utvidga dess relevans till ett brett utbud av användare bör spreadarna vägas med både varaktighet och marknadsvikt.

Slutsats

Trots att komplexa beräkningar och beroendet av sofistikerade modeller är involverade har den optionsjusterade spreadet visat sig vara ett analytiskt verktyg för utvärdering av inbyggda värdepapper. En improvisation inom begränsningsområdena kan öka dess popularitet och användningsgrenrörelse.