Vad är Acquisition Premium?

Förvärvspremie, även känd som övertagandepremien, är skillnaden i köpeskillingen, dvs. det pris som det förvärvande företaget betalar till målföretagets aktieägare och målföretagets fusionerade marknadsvärde.

Förklaring

Vid fusioner och förvärv kallas det företag som blir förvärvat målbolaget och det företag som förvärvar det kallas förvärvaren. Övertagningspremie är skillnaden mellan de priser som betalats för målbolaget minus målföretagets värde före fusionen. Med andra ord är det priset som betalas för var och en av målföretagets aktier av det förvärvande företaget.

Övertagande premie = PT - VT

Var,

- PT = pris som betalats för målföretaget

- VT = målföretagets före fusion

Förvärvaren är villig att betala förvärvspremien eftersom den förväntar sig de synergier (förväntad ökning av intäkter, kostnadsbesparingar) som kommer att genereras av förvärven. Synergierna som genereras i M&A kommer att vara förvärvarens vinst.

Förvärvaren av förvärvaren = genererade synergier - Premium = S- (PT-VT)

- Där S = synergier genererade av fusionen.

Så det fusionerade bolagets (VC) värde efter fusionen är

VC = VC * + VT + SC

Var,

- C = kontant betalning till aktieägarna.

- VC * = förvärvarens värde före fusionen.

Varför betalar förvärvaren extra förvärvspremie?

källa - wsj.com

Förvärvaren betalar extra premie på grund av följande skäl -

- För att minimera tävlingar och vinna över affären.

- De synergier som skapas kommer att vara större än den premie som betalas för målföretaget. Med synergi menar vi att när de två företagen i kombination kommer att ge större intäkter än de kunde göra var för sig.

2016 bevittnade vi sammanslagningen av världens ledande professionella moln och världens ledande professionella nätverk. Microsoft betalade 196 dollar per LinkedIn-aktie, en förvärvspremie på 50% eftersom de trodde att det skulle innebära Microsofts intäkter liksom dess konkurrensposition. Det var det största förvärvet av Microsoft.

Förhållandet mellan Takeover Premium och Synergies

Högre synergier inom M&A ger högre premier. Innan vi går till Premium-beräkningen måste vi förstå de synergier som skapats från fusionen.

- Kostnadsbesparingar - Kategorierna av kostnadsbesparingar varierar från företag till företag. De vanligaste kategorierna inkluderar försäljningskostnader, produktionskostnader, administrativa kostnader, andra allmänna kostnader etc. Kostnadsbesparingar beror också på hur mycket människor är acceptabla att ändra. Om företagsledningen inte är redo att ta några tuffa beslut kan kostnadsbesparingar ta längre tid. Kostnadsbesparingar sker maximalt när båda företagen tillhör samma bransch. Till exempel 2005 när Procter & Gamble förvärvade Gillette tog ledningen ett djärvt beslut att ersätta underpresterande P&G-arbetare med Gillettes talang. Det gav goda resultat och P&G: s högsta ledning stödde detta initiativ.

- Intäktsökning - För det mesta är det möjligt att öka intäkterna när båda företagen kombineras. Men det finns många externa faktorer som reaktionen på en marknad mot deras fusion eller konkurrentens prissättning (konkurrenterna kan sänka prissättningen). Till exempel, Tata Tea, ett företag på 114 $, tog ett djärvt drag genom att förvärva Tetley för 450 miljoner dollar vilket har definierat tillväxten för Tata Sons. Procter & Gamble ökade intäkterna inom ett år efter sammanslagningen med Gillette.

- Processförbättring: Fusioner hjälper också till att förbättra processerna. Gillette och P&G hade en hel del processförbättringar på plats vilket hjälpte dem att uppnå ökade intäkter. Disney och Pixar-fusionen fick dem att samarbeta lättare och hjälpte dem att nå framgång tillsammans.

Premiumberäkning för övertagande

Metod 1 - Använda aktiekurs

Övertagningspremien kan beräknas från aktiekursvärdet. Låt oss anta att företag A vill förvärva företag B. Värdet på företagets B-aktie är $ 20 per aktie och företag A erbjuder $ 25 per aktie.

Detta innebär att företag A erbjuder ( $ 25 - $ 20) / $ 20 = 25% premie.

Metod 2 - Använda Enterprise Value

Vi kan också beräkna övertagandepremien genom att beräkna företagets företagsvärde. Företagsvärdet återspeglar både eget kapital och skuld i företaget. Genom att ta EV / EBITDA-värdet och multiplicera det med EBITDA kan vi beräkna företagsvärdet för företaget EV.

Till exempel om företagsvärdet för företag B är 12,5 miljoner dollar. Om företag A erbjuder en premie på 15%. Då får vi 12,5 * 1,15 = 14,375 miljoner. Det betyder premie på (14,375 cr - 12,5 cr) = $ 1,875 miljoner

Om förvärvaren erbjuder ett högre EV / EBITDA-förhållande än den genomsnittliga EV / EBITDA-multipeln. Man kan dra slutsatsen att förvärvaren betalar för mycket för affären.

Andra metoder som Black-Scholes optionsprismodell kan också användas för beräkning. Investeringsbanker som anställts av målbolaget kommer också att titta på de historiska uppgifterna om premien som betalas för liknande affärer för att ge en korrekt motivering till aktieägaren i dess företag.

Faktorer som påverkar värdet av uppköpspremien

Övertagandepremien visade sig vara högre under investerarnas pessimism, marknadsunderskattning och visade sig vara lägre under marknadsövervärderingen, en period av investerares optimism. Övriga faktorer som påverkar anskaffningspremien inkluderar anbudsgivarnas motivation, antalet anbudsgivare, konkurrensen i branschen och även på vilken typ av bransch.

Vad är rätt pris som ska betalas som förvärvspremie?

Det är svårt att förstå om förvärvspremien som betalas är övervärderad eller inte. Som i flera fall slutade en hög premie med bättre resultat än vad en lägre premie gjorde. Men detta fall är alltid inte sant.

Som när Quakers Oats förvärvade Snapple, hade det betalat 1,7 miljarder dollar. Företaget presterade inte bra eftersom Quaker Oats sålde Snapple till Triarc Companies för mindre än 20% av vad det hade betalat tidigare. Därför bör korrekt analys göras innan du går till en affär och inte bli anstiftad eftersom de andra konkurrenterna på marknaden erbjuder ett högre pris.

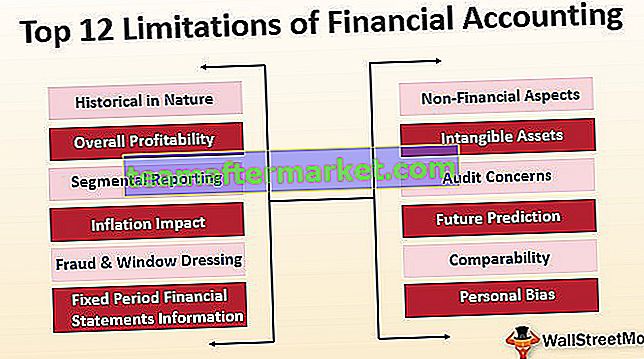

Var registrerar vi omsättningspremien i kontoböcker för förvärvaren?

Omsättningspremie redovisas som goodwill i balansräkningen. Om förvärvaren köper den till en rabatt redovisas den som negativ goodwill. Med rabatt menar vi mindre än målföretagets marknadspris. Om förvärvaren drar nytta av tekniken, bra varumärkesnärvaro, målföretagets patent, anses det vara i goodwill. Ekonomisk försämring, negativa kassaflöden etc. innebär en minskning av goodwill i balansräkningen.