Vad kostar skuld (Kd)?

Skuldkostnaden är den förväntade avkastningen för skuldinnehavaren och beräknas vanligtvis som den effektiva räntan som gäller för en företagsskuld. Det är en integrerad del av den diskonterade värderingsanalysen, som beräknar ett företags nuvärde genom att diskontera framtida kassaflöden med förväntad avkastning till dess eget kapital och skuldinnehavare.

- Skuldkostnaden kan bestämmas före skatt eller efter skatt.

- Den totala räntekostnaden för ett företag under ett visst år är dess Kd före skatt.

- Den totala räntekostnaden på den totala skulden som företaget utnyttjar är den förväntade avkastningen (före skatt).

- Eftersom räntekostnader är avdragsgilla från skattepliktiga inkomster som resulterar i besparingar för företaget, vilket är tillgängligt för skuldinnehavaren, beaktas kostnaden efter skatt för skuld för att fastställa den effektiva räntan i DCF-metoden.

- Kd efter skatt bestäms genom att kvitta det sparade beloppet i skatt från räntekostnader.

Kostnad för skuldformel (Kd)

Formeln för bestämning av Kd före skatt är följande:

Formel för skuldsättning före skatt = (Totalt uppkomna räntekostnader / total skuld) * 100Formeln för att fastställa skuldkostnaden efter skatt är följande:

Kostnad för formel efter skuld efter skatt = [(Totalt uppkomna räntekostnader * (1- Effektiv skattesats)) / Total skuld] * 100

För att beräkna ett företags skuldkostnad ska följande komponenter bestämmas:

- Totala räntekostnader: Sammanlagt räntekostnader som ett företag har haft under ett år

- Total skuld: Sammanlagd skuld i slutet av ett räkenskapsår

- Effektiv skattesats: Genomsnittssats med vilken ett företag beskattas av dess vinster

Exempel

Du kan ladda ner den här kostnaden för skuld (för DCF-värdering) Excel-mall här - Kostnad för skuld (för DCF-värdering) Excel-mallExempel nr 1

Till exempel, om ett företag har utnyttjat ett långfristigt lån på $ 100 till en ränta på 4%, pa och en obligation på $ 200 med en ränta på 5% pa Företagets skuldskuld före skatt beräknas enligt följande:

(4% * 100 + 5% * 200) / (100 + 200) * 100, dvs. 4,6%.

Om vi antar en effektiv skattesats på 30%, uppgår skuldkostnaden efter skatt till 4,6% * (1-30%) = 3,26%.

Exempel 2

Låt oss titta på ett praktiskt exempel för beräkning av skuldkostnaden. Antag att ett företag har tecknat en obligation på $ 1000 som kan återbetalas på 5 år till en räntesats på 5%. De årliga räntekostnaderna för företaget skulle vara följande:

det vill säga räntekostnaden som företaget betalar på ett år är $ 50. Besparingar på skatt med en effektiv skattesats på 30% skulle vara följande:

företaget har dragit av $ 15 från skattepliktig inkomst. Därför räntekostnaden efter skatt uppgår till $ 50 - $ 15 = $ 35. Skuldkostnaden efter skatt beräknas enligt följande:

Exempel # 3

För DCF-värdering kan fastställande av skuldkostnad baserad på den senaste emissionen av obligationer / lån som företaget utnyttjat (dvs. räntan på obligationer v / s skuld som används) övervägas. Detta indikerar risken hos företaget som uppfattas av marknaden och är därför en bättre indikator på förväntad avkastning till skuldinnehavaren.

Om marknadsvärdet på en obligation är tillgänglig kan Kd bestämmas utifrån avkastning till förfall (YTM) för obligationen, vilket är nuvärdet av alla kassaflöden från obligationsemissionen, vilket motsvarar kostnaden före skatt på skuld.

Till exempel, om ett företag har bestämt sig för att kunna utfärda halvårsobligationer till nominellt värde $ 1000 och ett marknadsvärde på $ 1050, med en kupongränta på 8% (betald halvårlig) som förfaller om tio år, så är det före- skattekostnad för skuld. Det beräknas genom att lösa ekvationen för r.

Obligationspris = PMT / (1 + r) ^ 1 + PMT / (1 + r) ^ 2 + ... .. + PMT / (1 + r) ^ n + FV / (1 + r) ^ n

dvs.

Den halvårliga räntebetalningen är

- = 8% / 2 * $ 1000

- = $ 40

Att sätta detta värde i ovanstående formel får vi följande ekvation,

1050 = 40 / (1 + r) ^ 1 + 40 / (1 + r) ^ 2 + ... .. + 40 / (1 + r) ^ 20 + 1000 / (1 + r) ^ 20

Att lösa ovanstående formel med en finansiell kalkylator eller excel får vi r = 3,64%

Så, Kd (före -skatt) är

- = r * 2 (eftersom r beräknas för halvårliga kupongbetalningar)

- = 7,3%

Kd (Efter skatt) bestäms som

- 7,3% * (1 - effektiv skattesats)

- = 7,3% * (1-30%)

- = 5,1%.

YTM innehåller effekterna av förändringar i marknadsräntor på företagets skuldkostnader.

Fördelar

- En optimal blandning av skuld och eget kapital bestämmer företagets totala besparingar. I ovanstående exempel, om obligationerna på $ 1000 användes i investeringar som skulle generera mer än 4% avkastning, har företaget genererat vinster från de medel som använts.

- Det är en effektiv indikator på den justerade räntan som företagen betalar och hjälper därmed till att fatta beslut om skuld / aktiefinansiering. Jämförelse av skuldkostnaderna med den förväntade inkomsttillväxten till följd av kapitalinvesteringarna skulle ge en korrekt bild av den totala avkastningen från finansieringsaktiviteten.

Nackdelar

- Företaget är skyldigt att betala tillbaka det lånade kapitalet tillsammans med ränta. Underlåtenhet att betala tillbaka skulder resulterar i en avgift på dröjsmålsränta.

- Företaget kan också krävas att öronmärka kontanter / FD mot sådana betalningsförpliktelser, vilket skulle påverka fria kassaflöden som är tillgängliga för den dagliga verksamheten.

- Bristande betalning av skulder skulle påverka företagets övergripande kreditvärdighet negativt.

Begränsningar

- Beräkningar tar inte hänsyn till andra kostnader för skuldfinansiering, såsom kreditavgifter, avgifter etc.

- Formeln förutsätter ingen förändring av företagets kapitalstruktur under skadeundersökningsperioden.

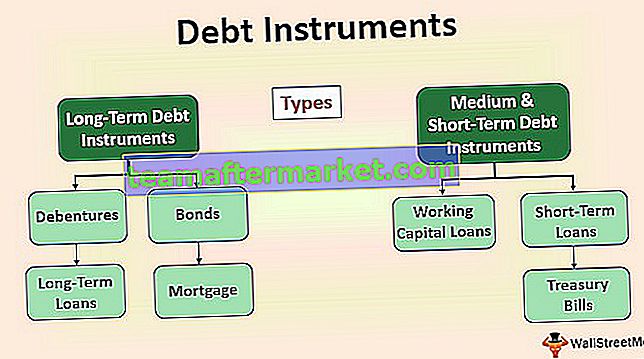

- För att förstå den totala avkastningen till skuldinnehavarna bör också räntekostnader på borgenärer och kortfristiga skulder övervägas.

En ökning av företagets skuldskostnad är en indikator på en ökning av risken i samband med dess verksamhet. Ju högre skuldkostnader, desto riskabelt är företaget.

För att fatta ett slutgiltigt beslut om värdering av ett företag bör den vägda genomsnittliga kapitalkostnaden (bestående av skuldkostnader och eget kapital) läsas tillsammans med värderingsförhållanden såsom företagets värde och eget kapital.