Skillnaden mellan kapitalvinster och utdelningar

Realisationsvinster är vinsterna som realiseras när en kapitaltillgång säljs till ett pris som är högre än kostnaden som ökar företagets vinster medan utdelning är alla betalningar som mottas från företag som företaget betalar ut av vinsten till sina aktieägare och som minskar företagets bibehållna vinst.

De är två olika inkomstformer som en investerare tjänar på investeringar i fastigheter (kapitalvinster) eller aktier (utdelningar).

Realisationsvinst är en ökning av värdet på investeringen eller fastigheten vilket ger den ett högre värde än inköpspriset. Denna vinst realiseras inte förrän tillgången säljs. Utdelningen är å andra sidan en del av ett företags intäkter som delas ut till aktieägarna som belöning. Låt oss analysera de olika skillnaderna mellan kapitalvinster och utdelningar.

Kapitalvinster mot utdelningsinfografik

Låt oss se de största skillnaderna mellan kapitalvinster och utdelningar.

Viktiga skillnader

- Realisationsvinst är den vinst som realiseras efter försäljning av en långsiktig tillgång medan utdelning är intäkterna från företagets vinst för intressenterna.

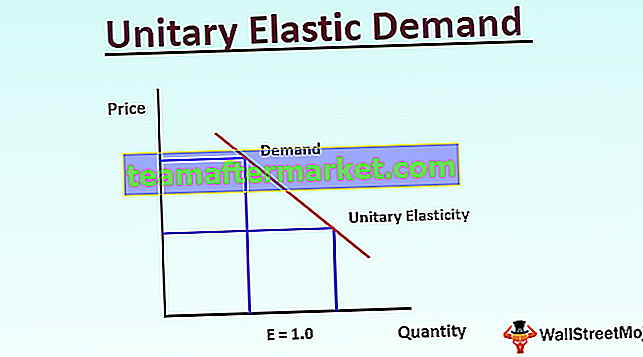

- Förekomsten av realisationsvinst kräver att aktien / tillgången konverteras till kontanter medan utdelning kan ge en stadig periodisk inkomst.

- Mottagarna av kapitalvinster är begränsade till ägarna och / eller investerarna som i allmänhet är få. Mottagarna av utdelningar är dock i allmänhet stora i antal som kan komma i tusentals beroende på antalet utgivna aktier.

- Kapitalvinster beskattas olika beroende på om det är långsiktigt eller kortsiktigt medan utdelning normalt tas ut med en fast ränta (t.ex. 10%, 15%).

- Realisationsvinster kommer i allmänhet att inträffa en gång under investerarens livstid eftersom värdet erhålls vid realisering medan utdelning kan delas ut årligen beroende på beslutsfattande och policy för företagsledningen.

- Mängden kapitalvinst är i allmänhet på en ökande trend eftersom det är en långsiktig tillgång och påverkas av flera makroekonomiska faktorer medan antalet utdelningar kan vara oregelbunden och beror på företagets resultat och ledningens beslut. Det kan vara möjligt att de har haft tillräcklig avkastning men kanske vill ploga tillbaka ett belopp från vinsten för att investera i företagets andra aktiviteter.

- Beslutet att realisera kapitalvinsten vilar i ägarna / investerarnas händer men aktieägarna kan inte kontrollera tidpunkten och antalet utdelningar som ska delas ut.

- När det gäller ersättningar erbjuder kapitalvinster inte något extra förutom svängningarna i vinsten men utdelningar kan erbjuda mer när det gäller bonusaktier, aktiesplit etc.

Exempel

Låt oss säga att om en fastighet köps för 2 000 000 USD och om den säljs för 2 75 000 USD, ska kapitalvinsten vara [2 75 000 $ - 2 00 000 $ = 75 000 $]. Beskattningsbeloppet på samma kommer att variera beroende på tidsperioden om det har hållits. Anta, tillgången har sålts efter tre år till en skattesats på 20%. Skattbeloppet ska vara [20% * 75.000 = $ 15.000]

Skattebehandlingen av kapitalvinster kan bidra till att minska den skattepliktiga inkomsten under ett visst år. Om man har tappat pengar på en investering och överväger att ändra investeringsstrategi kan tillgången säljas med förlust och få en skattefördel av förlusterna på tillgången. Detta är aldrig den främsta anledningen att sälja.

Om ett företag deklarerar utdelning @ 1,50 $ per aktie multipliceras det med antalet aktier som hålls. Anta att Mr. A. innehar 12 aktier i företaget så får han utdelning = 12 * 1,50 = $ 18. Det bör noteras att utdelning kan utsättas för dubbelbeskattning eftersom den redan beskattas på företagsnivå och sedan ytterligare aktieägare debiteras utdelningsskatt på en individuell nivå.

Jämförelsetabell för kapitalvinster mot utdelning

| Grund för jämförelse | Realisationsvinster | Utdelning |

| Menande | Ökning av värdet på en långsiktig tillgång | En del av resultatet fördelat till aktieägarna |

| Nödvändighet | Beror på de makroekonomiska faktorerna | Beror på ledningens beslut |

| Investering | En stor investering krävs för att förvärva kapitaltillgången för att vara berättigad till kapitalvinster | Relativt mindre investering för att köpa aktier |

| Beskattning | Den höga mängden skatt. | Det lägre skattebeloppet debiteras. |

| Frekvens | Förverkligades vid avveckling | Regelbundet beroende på policy. |

Slutsats

Målet är att erbjuda investerare inkomster på det kapitalbelopp som investeras av dem. Eftersom det intjänade beloppet kan vara flyktigt kommer det att locka skattemyndigheternas uppmärksamhet och måste därför behandlas försiktigt och i linje med investeringsmålen.

Båda har en unik behandling i den amerikanska skattekoden och kunskapen om att införliva dessa skillnader i den finansiella planen kommer att hjälpa till att använda pengarna effektivt på lång sikt. De kan också hjälpa till att hantera skatteskulder och minska skattepliktiga inkomster också.