Vad är ränteswappar?

I ett nötskal kan ränteswapp sägas vara ett avtalsavtal mellan två parter om att utbyta räntebetalningar. Den vanligaste typen av ränteswapavtal är en där part A går med på att göra betalningar till part B baserat på den fasta räntan, och part B går med på att betala part A baserat på den rörliga räntan. I nästan alla fall är den rörliga räntan bunden till någon form av referensränta.

Vi tittar på ränteswappar i detalj i den här artikeln, tillsammans med exempel -

Läs mer om swappar, värdering etc i denna detaljerade Swaps in Finance

Exempel på ränteswappar

Låt oss se hur ränteswapp fungerar med detta grundläggande exempel.

Låt oss säga att Mr. X äger en investering på 1 000 000 USD som betalar honom LIBOR + 1% varje månad. LIBOR står för Londons interbankränta och är en av de mest använda referensräntorna för rörliga värdepapper. Betalningen för Mr. X fortsätter att förändras eftersom LIBOR fortsätter att förändras på marknaden. Antag nu att det finns en annan kille Mr. Y som äger en investering på 1 000 000 $ som betalar honom 1,5% varje månad. Den betalning han mottagit ändras aldrig eftersom den räntesats som antas i transaktionen om den är fast i sin natur.

Nu beslutar Mr. X att han inte gillar denna volatilitet och hellre vill ha fast räntebetalning, medan Mr. Y bestämmer sig för att undersöka rörlig ränta så att han har en chans till högre betalningar. Detta är när båda inleder ett ränteswapkontrakt. I villkoren i avtalet anges att Mr. X samtycker till att betala Mr. Y LIBOR + 1% varje månad för det teoretiska huvudbeloppet på $ 1.000.000. I stället för denna betalning samtycker Mr. Y till att betala X 1,5% ränta på samma principbelopp. Låt oss nu se hur transaktionerna utvecklas under olika scenarier.

Scenario 1: LIBOR stående på 0,25%

Herr X får 12 500 dollar från sin investering till 1,25% (LIBOR står på 0,25% och plus 1%). Mr. Y får den fasta månatliga betalningen på $ 15 000 till en fast ränta på 1,5%. Nu, enligt swapavtalet, är Mr. X skyldig $ 12 500 till Mr. Y, och Mr. Y är $ 15 000 till Mr. X. De två transaktionerna kompenserade delvis varandra, nettotransaktionen skulle leda Mr. Y till att betala $ 2500 till Mr. X.

Scenario 1: LIBOR stående på 1,00%

Herr X får $ 20 000 från sin investering till 2,00% (LIBOR står på 1,00% och plus 1%). Mr. Y får den fasta månatliga betalningen på $ 15 000 till en fast ränta på 1,5%. Nu, enligt swapavtalet, är X skyldig $ 20.000 till Mr. Y, och Mr. Y är $ 15.000 till Mr. X. De två transaktionerna kompenserade delvis varandra, nettotransaktionen skulle leda Mr. X att betala $ 5000 till Mr. Y.

Så, vad gjorde ränteswappan med Mr. X och Mr. Y? Bytet har gjort det möjligt för Mr. X en garanterad betalning på $ 15 000 varje månad. Om LIBOR är låg är Mr. Y skyldig honom under bytet, men om LIBOR är hög kommer han att vara skyldig Mr. Y. Hur som helst kommer han att ha en fast månadsavkastning på 1,5% under kontraktets löptid. Det är mycket viktigt att förstå att under ränteswapavtalet byter parter som ingår avtalet aldrig huvudbeloppet. Huvudbeloppet är bara teoretiskt här. Det finns många användningsområden för vilka ränteswapparna används och vi kommer att diskutera var och en av dem senare i artikeln.

Handelsperspektivet på ränteswap

Ränteswappar handlas över disk och i allmänhet måste de två parterna komma överens om två frågor när de går in i ränteswapavtalet. De två frågorna som övervägs före en handel är bytets längd och villkoren för bytet. Längden på ett swap kommer att avgöra kontraktets start- och uppsägningsdatum medan swap-villkoren bestämmer den fasta ränta som swap kommer att fungera på.

Användning av ränteswap

- Ett av de användningsområden som ränteswappar används för är säkring . Om en organisation anser att räntan skulle öka de kommande tiderna och det finns ett lån som han / hon betalar ränta mot. Låt oss anta att detta lån är kopplat till 3 månaders LIBOR-ränta. Om organisationen anser att LIBOR-räntan kommer att skjuta upp de kommande tiderna kan organisationen sedan säkra kassaflödet genom att välja fasta räntor med en ränteswap. Detta kommer att ge någon form av säkerhet för organisationens kassaflöde.

- De banker använder ränteswappar för att hantera ränterisken . De tenderar att fördela sin ränterisk genom att skapa mindre swappar och distribuera dem på marknaden via en mellanhandlare. Vi kommer att diskutera detta attribut och transaktion i detalj när vi tittar på vem som är marknadsskapare i verksamheten.

- Ett enormt verktyg för ränteinvesterare . De använder den för spekulationer och marknadsskapande. Ursprungligen var det bara för företag, men när marknaden växte började människor uppfatta marknaden som ett sätt att mäta räntesynen som marknadsaktörerna hade. Det är då många ränteaktörer började delta aktivt på marknaden.

- Ränteswappen fungerar som ett fantastiskt verktyg för portföljhantering . Det hjälper till att justera risken relaterad till räntevolatilitet. När det gäller fondförvaltare som vill arbeta med en långvarig strategi hjälper de långvariga ränteswapparna att öka portföljens totala varaktighet.

Vad är swappräntan?

Nu när du har förstått vad som är en swapptransaktion är det mycket viktigt att förstå vad som kallas "swap rate". En swap-ränta är räntan för den fasta swap-räntan som bestäms på den fria marknaden. Så, den ränta som olika banker citerar för detta instrument kallas swappränta. Detta ger en indikation på vilken syn på marknaden och om företaget tror att det kan stabilisera kassaflöden genom att köpa en swap eller kan göra en monetär vinst genom att göra det, går de för det. Så swapränta är den fasta räntan som mottagaren kräver i utbyte mot osäkerhet som fanns på grund av den flytande delen av transaktionen.

Vad är en swapkurva?

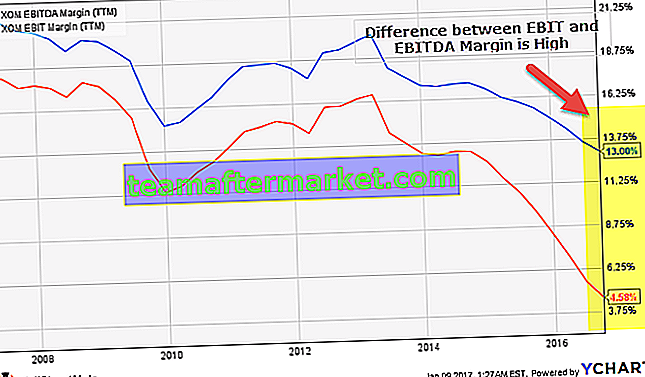

Diagrammet över växlingshastigheter över alla tillgängliga löptider är känt som swapkurvan. Det liknar väldigt avkastningskurvan i alla länder där den rådande räntan över tiden är ritad i en graf. Eftersom swapränta är ett bra mått på ränteuppfattningen, marknadslikviditet, bankkreditrörelse blir swapkurvan isolerat mycket viktigt för ränteindex.

källa: Bloomberg.com

Generellt har suverän avkastningskurva och swappkurva samma form. Ibland är det dock skillnad mellan de två. Skillnaden mellan de två kallas 'swap spread'. Historiskt sett tenderade denna skillnad att vara positiv, vilket återspeglade högre kreditrisk hos bankerna jämfört med en stat. Med tanke på andra faktorer som indikerar utbudsefterfrågan, likviditet, står emellertid USA: s spread för närvarande på negativ under längre löptider. Se diagrammet nedan för en bättre förståelse.

Se diagrammet nedan för en bättre förståelse.

källa: Bloomberg.com

Swapkurvan är en bra indikator på förhållandena på räntemarknaden. Det återspeglar både bankkreditsituationen i kombination med räntesynen för marknadsaktörerna i stort. På mogna marknader har swappkurvan ersatt treasurykurvan som det viktigaste riktmärket för pris och handel med företagsobligationer och lån. Det fungerar som ett primärt riktmärke i vissa situationer eftersom det är mer marknadsdrivet och tar hänsyn till större marknadsaktörer.

Vilka är marknadsförare i Swaps?

Stora värdepappersföretag tillsammans med affärsbanker som har en stark kreditvärdighetshistoria är den största swapmarknaden, tillverkare. De erbjuder både fasta och rörliga ränta till investerare som vill gå för en swapptransaktion. Motparterna i en typisk swapptransaktion är i allmänhet företag, bank eller en investerare på ena sidan och stora affärsbanker och värdepappersföretag på den andra. I ett allmänt scenario, i det ögonblick som en bank genomför en byte, kompenserar den vanligtvis genom en mellanhandlare. Under hela transaktionen behåller banken avgifterna för att initiera bytet. I de fall då swapptransaktionen är mycket stor kan mellanmäklaren ordna ett antal andra motparter som i sin tur sprider risken för transaktionen. Detta resulterar i en bredare spridning av risken. Så här har banker som har ränterisk,försök att sprida risken till den större publiken. Marknadstillverkarnas roll är att tillhandahålla gott om spelare och likviditet i systemet.

Vilka är riskerna med swappar?

Liksom i fallet med en icke-statlig räntebärande marknad har ränteswap två primära risker. Dessa två risker är ränterisk och kreditrisk. Kreditrisk på marknaden kallas också motpartsrisker. Ränterisken uppstår eftersom förväntningen på räntevyn kanske inte matchar den faktiska räntan. En swap har också en motpartsrisk, vilket innebär att någon av parterna kan följa avtalsvillkoren. Riskkvoten för ränteswappar nådde en högsta nivå under 2008 då parterna vägrade att respektera åtagandet om ränteswappar. Det var då det blev viktigt att inrätta en clearingbyrå för att minska motpartsrisken.

Vad finns det för en investerare i Swap?

Under årets finansmarknader har ständigt förnyats och kommit med fantastiska finansiella produkter. Var och en av dem initierade på marknaden med ett mål att lösa någon form av företagsrelaterat problem och blev senare en enorm marknad i sig. Detta har exakt hänt med ränteswappar eller swapkategorin i stort. Målet för investeraren är att förstå om produkten och se var den kan hjälpa dem. Förståelsen av ränteswap kan hjälpa en investerare att mäta en ränteuppfattning på marknaden. Det kan också hjälpa en individ att bestämma när man ska ta ett lån och när man ska fördröja det ett tag. Det kan också vara till hjälp för att förstå vilken portfölj din fondförvaltare har och hur han eller hon försöker hantera ränterisken på marknaden under åren.Swap är ett utmärkt verktyg för att effektivt hantera din skuld. Det gör det möjligt för investeraren att leka med räntan och begränsar inte honom med ett fast eller flytande alternativ.