Ekonomiska indikationer

Redan innan vi går in i innehållet är ovanstående ämne subjektivt, för att inte tala om att det kan vara ganska vilseledande. Här är varför?

- Låt mig säga rättvis och rakt att det lätt finns mer än tio indikatorer. Du kan argumentera till din fördel genom att peka ut ordet ”the” i början av ämnet. Det är som att komponera en dikt om 'The Flower' utan att nämna vilken blomma som hänvisas till, så att du kan gissa vilken blomma det är. På samma sätt är detta ämne subjektivt av natur.

- Jag, författaren kanske inte är bäst i ämnet bara för att ingen är bäst när det gäller finans och ekonomi. Många människor kan vara bra, men inte alla har rätt hela tiden - så bry dig inte mycket om IQ. Således kanske de tio nämnda indikatorerna inte alltid är de bästa indikatorerna. Är Roger Federer den största tennisspelaren någonsin? Eller är Warren Buffett den bästa investeraren någonsin angående detta ämne? Om du är en investeringsexpert kan dina topp tio skilja sig inte bara från mina utan också från Mr. Buffetts.

- Den tredje anledningen är subtil men ändå uppenbar eftersom det skulle intressera dig, läsaren att tro att detta är nyckeln till framgång i dina investeringsbeslut. Så här är ansvarsfriskrivningen du inte har hoppats på - de nämnda indikatorerna tittar generellt på indikatorer och kan användas för att fatta investeringsbeslut på egen risk. Nöjet är mitt att påpeka detta för dig.

Efter att ha gått igenom varningarna ovan finns det några andra saker att notera:

- Följande tio ekonomiska indikatorer är faktiskt ganska kritiska i dagens tider med tanke på all obalans som uppstår i den finansiella världen. Läs tidningarna så skulle du veta om många globala händelser. För att få en bra sammanfattning av de händelser som gör nyheter har de använts som exempel för att stödja de tio indikatorer som du kommer att se.

- De givna indikatorerna kommer att försöka täcka så mycket som möjligt genom att inkludera flera andra faktorer som ingår i en indikator för att uppskatta deras inbördes samband.

- Med tanke på att dessa tio indikatorer är subjektiva, kanske vissa av dem inte finns i en annan artikel om du googlar samma rubrik. För att specifikt notera är de som nämns här inte från en samling av flera Google-sökningar.

- Jag hoppas verkligen att läsa detta skulle öka din kunskap och få dig att börja se på den finansiella världen annorlunda.

- De nämnda indikatorerna är inte i ordningsordning eftersom 'skönhet ligger i betraktarens ögon' - skönhet ligger ofta.

Så låt oss börja med de riktigt intressanta sakerna efter den försiktiga och detaljerade introduktionen - de tio bästa indikatorerna att se upp för och varför du ska se upp för dem [enligt mig, författaren]. Två saker att notera innan vi börjar - en ledande indikator är en som hjälper till att bestämma ekonomiska förändringar och en eftersläpande indikator följer ekonomiska förändringar.

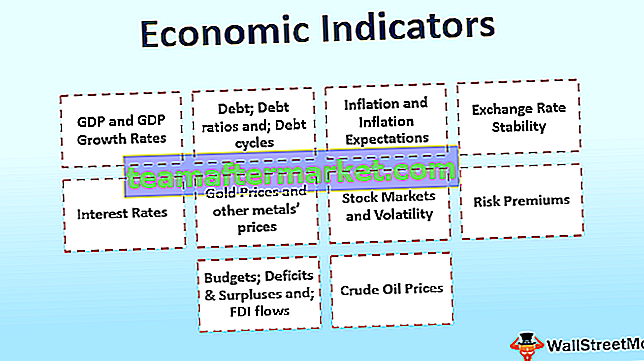

De 10 bästa ekonomiska indikatorerna

# 1 - BNP och BNP-tillväxt

En eftersläpande indikator i allmänhet, de är en grundläggande faktor att titta på. Titta på finansnyheter och du skulle märka att IMF eller någon annan institution har reviderat sin BNP-tillväxtprognos för ett land. BNP eller bruttonationalprodukten är det monetära värdet av varor och tjänster som produceras i landet.

Varför är denna ekonomiska indikator?

Inte bara för att de ses som en grundläggande faktor av toppinstitutionerna är de viktiga, men på ett sätt kan landets värde representeras av BNP. Tillväxttakten i BNP om den är konsekvent anses uppenbarligen vara god. Nyligen har det diskuterats om Indiens BNP-tillväxttakt eftersom det anses vara den snabbast växande ekonomin i världen. Det skapar ytterligare komplikationer om äktheten hos grundläggande siffror ifrågasätts. På ett värre sätt har Kinas BNP-tal inte ansetts korrekta under ett antal år, vilket också inkluderar den tid då de var den snabbast växande ekonomin.

källa: världsbanken

# 2 - Skuld; Skuldkvoter och; Skuldcykler

Detta är en ledande indikator. Ett ganska stort ämne i sig men mycket viktigt, skuld är i huvudsak att låna pengar och finns i två former: Privat skuld [skuld utgivna av företag och andra institutioner, lån som tas av individer / grupp av individer] och offentlig skuld[lån från regeringen / regeringarna]. De lånade pengarna kan användas på många sätt beroende på vem som emitterar skuld - för att finansiera tillgångsköp, för att betala aktieägare, för att finansiera projekt, för att ta hävstångsrisker på affärer etc. När det finns mer upplåning än möjligheten att betala ner avgifterna [helst genom legitima inkomster!], skuld blir riskabelt och kan leda till omstrukturering av det till det goda och i värsta fall skuldfördröjningar eller underlåtenhet att betala det förfallna beloppet. Det finns alltså en gräns för hur mycket skuld som kan / bör tas. Andra sätt på vilka skulder kan tas är antingen inhemskt eller utomlands.

Skuldkvoterna beror på vem som tar skulder och varierar från skuldkvot till skuldkvot.

Skuldcykler kommer i form av kortfristiga skuldcykler som varar cirka 5-8 år (finanskrisen 2008 markerade slutet på en kortfristig skuldcykel som startade efter dot com-bubblan) och långfristiga skuldcykler som kan komma en gång i en livstid. Man tror att den stora depressionen på 1930-talet markerade en period i den långsiktiga skuldcykeln som slutade på 1940-talet där världens skuld-BNP sköt till cirka 280%. Återigen 2013 uppgick förhållandet till cirka 360% och antas långsamt ta slut. Det är ett mycket intressant ämne som uppmärksammas av Ray Dalio, VD för Bridgewater Associates.

Varför är de det?

Efter den finansiella smältningen 2008 tvingades lägre räntor i många ekonomier nästan att stimulera tillväxt och investeringar. Denna stimulerade upplåning och skuldfyllda ekonomier men tyvärr med liten tillväxt. Som nämnts var världens skuld-BNP nästan 360%. Kina som förmodligen var den bäst presterande ekonomin efter krisen, med tanke på dess fantastiska tillväxt, har för närvarande en massiv skuld-BNP på cirka 280% - den högsta av någon ekonomi. Den oroande delen är att Kina saktar ner även om dess skuld för närvarande betraktas som användbar på grund av sina valutareserver, tidigare tillväxtinkomster osv. Överskott med låg tillväxt skulle sänka statens kreditbetyg förutom att orsaka flera problem.

Liknande skuldrelaterade sorgliga episoder möter många ekonomier - nyligen har Puerto Rico mislighållit sin statsskuld. Under det senaste förflutet har Argentina och Grekland kommit nära att vara skuldförfalskare och; 1998-LTCM-hedgefondkrisen gjorde att Ryssland mislighöll sin statsskuld bland flera andra exempel.

# 3 - Förväntningar om inflation och inflation - Deras vänner och fiender

Även om du kanske tror att det inte finns så mycket förklaring om inflationen som du redan känner till, kan du ta fel. Inflationen har olika former och är för mig en vag indikator (som jag inte vill gräva i) men har varit och kommer att bli en väldigt viktig indikator för ekonomer, ekonomi, beslutsfattare, investerare och handlare. Bortsett från de olika typerna av inflation är mätvärdena ofta konsumentprisindex [KPI], grossistprisindex [WPI], personlig konsumtionsutgift [PCE] och BNP-deflatorn. I allmänhet kan överdriven inflation orsaka valutakursfall, höga räntor för att begränsa den, efterfrågan och utbudssidan och uppblåsning av priser - ekonomisk terrorism där alla är gisslan.

Inflationsförväntningarna avgör hur inflationen skulle utvecklas i framtiden. Det beräknas på många sätt. För att nämna några, den 5-åriga räntan på 5 år [aka 5 år framåt] på ränteswappar och de medellånga terminsräntorna på statsinflationsindexobligationer eller TIPS [Treasury Inflation-Protected Securities].

Vänner och fiender: Indikatorer som löneprisindex, arbetstillväxt, arbetslöshetstal, löneavtal kan ibland lägga till ett uppåtgående tryck eller ta en vägtull på inflationen. De är eftersläpande indikatorer på ekonomisk stabilitet. Bara för ordens skull är en indikator som du vill se Philips Curve [en graf som jämför arbetslöshet och inflation].

Varför är de det?

I den nuvarande miljön av långsam tillväxt och desinflation (inte förväxlas med deflation) anses inflationen vara avgörande. USA, Storbritannien, euroområdet och Australien har varit under desinfektionsskannern. Tidigare var hyperinflation rädsla. USA: s inflation i början av 1980-talet berörde nästan 15% och Paul Volcker, dåvarande Fed-ordförande, höjde räntorna (matarränta) från cirka 10% till 20% och det som följde var en lågkonjunktur som en miljö. Inflation är en grundläggande indikator för att se om ditt land och andra ekonomier är i form eller inte.

# 4 - Valutakursstabilitet

Ordet "stabilitet" är viktigt här. Växelkursen jämförs i allmänhet med den amerikanska dollarn. Den berättar för oss hur mycket en enhet i US-dollar [USD] skulle hämta i termer av den inhemska valutan. Indiens växelkurs står till exempel på Rs.67 per US-dollar. Inom växelkurserna finns det två områden vi måste fokusera på. Nominell effektiv växelkurs [NEER] som justerar växelkursen, vägd enligt handel med andra länder. Real Effective Exchange Rate [REER] justerar växelkursen jämfört med en korg med andra valutor justerade för inflation. Det räcker att veta om just nu!

Varför är de det?

Ibland försvagar centralbankerna sin växelkurs för att öka inflationen och öka exporten och uppskatta växelkursen för att göra det motsatta. Över tiden om valutakurserna fortsätter att falla, ger det en signal om att landet inte är i en bra position och investerare stöder sig ur dem. Det leder till ytterligare avskrivningar och orsakar mycket instabilitet som kan vara svårt att reda ut. Jag minns en tid då den indiska rupien [INR] var på 45 Rs till USD vilket verkade normalt. Nu står det på Rs.67 till USD och verkar normalt. Men det var en tid 2014 då INR föll kraftigt och man skulle kunna hävda att det fortfarande faller mycket. Men på REER-basis har det presterat bättre än andra valutor, vilket är anledningen till att INR är en av de bättre valutorna de senaste åren.Men den brasilianska realen och många andra valutor har presterat ganska dåligt och understrykt läget i deras ekonomier. Du skulle veta om den kinesiska valutadevalueringen så att säga i augusti 2015 från ett band runt CNY 6,20 / $ till cirka CNY 6,32 / $.

källa: Bloomberg

# 5 - Räntor - Policyräntor och statsobligationsräntor

Det här är riktigt enkla men kritiska saker. Penningekonomi och politik tyder på att räntorna främst driver den ekonomiska aktiviteten. Även om det kan argumenteras är de en av de viktigaste faktorerna. Styrräntor som fastställts av centralbanker har sett med ännu mer intresse och förväntningar än att Roger Federer vann en 18: e Grand Slam. Till och med ett fraktionerat drag nuförtiden ses som ett förväntat stort lyft eller en byst. Styrräntorna är båda en eftersläpande och ledande indikator för att vara ärlig. När räntan [nominell ränta] på inlåning / värdepapper justeras för inflationstakten får vi den reala räntan som lämnas kvar av inflationen [Nominell ränta minus inflationstakten är ungefär den reala räntan]. Stabila räntor både nominella och reala, i förhållande till valutakurser, inflation,och andra ekonomier ses som en signal om styrka [för vad det än är värt]. dess???

Statsobligationsräntan eller T-obligationsräntan, som i allmänhet är den 10-åriga räntan [och anses vara den riktfria riskfria tillgången], är också en viktig indikator och kan berätta om miljön befinner sig i en lågkonjunktur. Ibland kan avvikelser och korrelationer mellan T-obligationer och aktiemarknaden ge avgörande slutsatser för handlare.

Varför är de det?

För sent har den tioåriga riktmärket statsobligationen i Tyskland, Schweiz, Japan och några andra länder gett negativa räntor [du lånar ut pengar och får mindre betalt tillbaka när beloppet förfaller - Galen nog, men det är världen vi bor i]. Negativa styrräntor i länder tyder på dåliga ekonomier och mycket låga till negativa 10-åriga obligationsräntor kan indikera en kraftig tillflyktsort eller en eventuell lågkonjunktur om statens avkastningskurva är nedåtlutande. Under finanskrisen 2008 vi har känt till blåste kreditspridningen över taket och orsakade företagsnöd och standarder.

källa: Bloomberg

# 6 - Guldpriser och andra metallpriser

Guld anses vara ett säkert tillflyktsort och tenderar att öka i värde om det finns en lågkonjunktur som en tendens i världsekonomin precis som priserna på amerikanska och tyska T-obligationer. Även om det finns djupare aspekter att förstå i guldprisrörelser, måste andra ädla metaller som silver- och platinapriser också ses för att bekräfta vår syn på guld. Flera studier om korrelationer mellan dessa metaller har gjorts. Förmodligen anses guld också vara en häck mot inflation i en ekonomi.

Varför är de det?

I december 2015 konstigt hade guldpriserna nästan berört 1050 dollar / oz. Den föränderliga kritiska hudfärgen i världen från måttligt säker till riskfylld orsakade tung tilldelning av pengar i guld och den handlas för närvarande i området $ 1350 / oz.

källa: bullionvault

# 7 - Aktiemarknader och volatilitet

En ledande indikator, de är det första som kommer till vår uppmärksamhet på morgonen om du har pengar på spel. Det återspeglar känslor från både investerare och handlare, på de företag som bildar aktieindexet och de makrobeslut som påverkar dessa känslor. Volatilitet är den risk vi ser på grund av stora fluktuationer på vardera sidan av index men lutas mer till nackdelen - marknadsvolatiliteten mäts av volatilitetsindexet.

Varför är de det?

Eftersom de är viktiga indikatorer bör de inte ses isolerat. I juli 2015 observerades en viss inkonsekvens mellan det amerikanska volatilitetsindexet och premierna på Credit Default Swaps [CDS-kontrakt används som försäkring för att skydda mot fall av fall] eftersom de i allmänhet rör sig i tandem. 2008-krisen, Brexit-folkomröstningens resultat den 23 juni 2016, Dow Jones-kraschen 1987 är några exempel på volatilitet som marknaderna inte hade föreställt sig! Ibland har volatilitetsindex och T-obligationsräntor flyttat ihop vilket kan ge dig en känsla av felprissättning i tillgångsklasser - eftersom större volatilitet får människor att investera pengar i säkra värdepapper som T-obligationer, och därmed pressa sina priser upp och avkastning ner (obligationspriser och räntor är omvänt relaterade). En bra indikator, eller hur?

# 8 - Riskpremier

Riskpremier är i allmänhet eftersläpande indikatorer och ger dig en känsla av den upplevda risken för olika värdepapper / index. Enkelt uttryckt är de den extra förväntade avkastningen du får för att möta volatilitet och risk för ett värdepapper eller index. På makrobasis indikerar högre landsriskpremier högre förväntad avkastning men med högre risk. I kombination med långsam tillväxt och andra avmattningar kan detta påverka landets kreditbetyg från kreditvärderingsinstitut som Fitch, S&P, Moody's, etc.

Kreditspreadar / premier är en indikation på den extra avkastning som krävs på skuldebrev med risk kontra en jämförbar T-obligationsränta som anses vara riskfri. En högre spridning indikerar en högre upplevd risk i ekonomin. Andra viktiga typer av riskpremier att leta efter är likviditetspremier, optionspremier, CDS-spreadar och inflationspremier.

Varför är de det?

Under kreditkrisen 2008 blåste kreditspreadarna över taket. Nedan finns ett diagram över CDS-premier kring 2008-krisen. Här var de en indikator på kreditrisk i ekonomins uppbyggnad.

källa: Markit

# 9 - Budgetar; Underskott och överskott och; FDI flödar

en bra regering som tar progressiva steg och försöker uppnå sina budgetmål belönas i allmänhet och det som följer är goda aktiemarknadsresultat, möjliga utländska direktinvesteringar, en bättre kreditvärdighet etc. Ett högre underskott måste finansieras och är i allmänhet genom att emittera statsskuld och därmed samla in pengar. Detta kopplas igen till skuldspiralen och försvagade växelkurser. Ett överskott skulle minska skulden men kan minska incitamentet att driva reformerna framåt med tanke på att ekonomin ser ut att se stark ut. Starka och konsekventa FDI-flöden är ett entydigt bra medan svaghet skulle indikera en minskning av hausseartad känsla.

Varför är de det?

Japan har ett bytesbalansöverskott men har skickats till rengöringsmedlen under de senaste 20 udda åren när det gäller ekonomisk tillväxt och verkar vara ett förlorande förslag att investera i. Storbritannien verkar svaga med sitt bytesbalansunderskott [CAD - inte att förväxlas med den kanadensiska dollarn som också är CAD]. Indien har minskat sin CAD från cirka 3,5% av BNP till 1,4% av BNP som främst beror på lägre oljepriser - detta har återigen ökat investerarnas känslor gentemot Indien.

# 10 - Priser på råolja

Detta har blivit ännu viktigare sedan råolja föll från cirka 120 $ / fat till 50 $ / fat 2015 och sedan till mindre än 25 $ / fat i början av 2016. Om du inte var medveten om det, här är en graf för dig!

Råolja är en viktig komponent som tenderar att påverka råimporterande ekonomier och energirelaterade industrier positivt när priset sjunker om de är nettoimportörer och negativt om de är nettoexportörer.

Varför är de det?

På grund av oljeprisfallet har länder som Indien dragit nytta av fallet i sin CAD, medan andra som Gulf-länderna, Ryssland och Venezuela har haft stora valutafunktioner och underskott på grund av deras beroende av olja, eftersom de är exportörer. Med tanke på det faktum att OPEC [organisationen av oljeexportländer] fortfarande dominerar kontrollen över råoljepriset, skapar envishet att minska produktionen, vilket kommer att leda till att oljepriserna stiger, ett problem. Detta beror på att de tävlar mot en alternativ resurs som kallas Skiffergas och inbördes, särskilt Saudiarabien och Iran.

källa: Bloomberg

Ekonomiska indikatorer - slutsats

Vi har möjligen täckt hela spektret av ekonomiska indikatorer för att få betydelse i varje rubrik. Tekniskt finns det lätt mer än tio ekonomiska indikatorer som nämns. Tänk på att politiska faktorer är lika viktiga och att de är kopplade till de ekonomiska.

Den viktigaste ekonomiska indikatorn att välja bland de tio ovan? Att kombinera dem alla för att komma fram till din oberoende hållning är det bästa och viktigaste av allt. Lycka till att jobba med det!