Vad är kostnaden för formel för eget kapital?

Kostnad för eget kapital (Ke) är vad aktieägarna förväntar sig att investera sitt eget kapital i företaget. Formel för kostnad av eget kapital kan beräknas med hjälp av nedanstående två metoder:

- Metod 1 - Formel för kapitalandelar för utdelningsföretag

- Metod 2 - Kostnad för aktiekapitalformel med CAPM-modell

Vi kommer att diskutera var och en av metoderna i detalj.

Metod # 1 - Formel för kapitalandelar för utdelningsföretag

Var,

- DPS = utdelning per aktie

- MPS = marknadspris per aktie

- r = Utdelningstillväxt

Utdelningstillväxtmodellen kräver att ett företag betalar utdelning och det bygger på kommande utdelningar. Logiken bakom ekvationen är att företagets skyldighet att betala utdelning är kostnaden för att betala sina aktieägare och därmed Ke, dvs kostnaden för eget kapital. Detta är en begränsad modell i sin tolkning av kostnader.

Kostnad för kapitalberäkningar

Du kan överväga följande exempel för en bättre förståelse av Cost of Equity Formula:

Du kan ladda ner denna Excel-mall för Cost of Equity Formel här - Cost of Equity Formula Excel-mall

Exempel nr 1

Låt oss prova beräkningen för Cost of Equity-formeln med en första formel där vi antar att ett företag betalar regelbunden utdelning.

Antag att ett företag med namnet XYZ är ett regelbundet utdelningsföretag, och dess aktiekurs handlas för närvarande till 20 och förväntar sig att utdela 3,20 nästa år har följande utdelningshistorik. Beräkna företagets eget kapital.

Lösning:

Låt oss först beräkna den genomsnittliga tillväxttakten för utdelningar. Att fortsätta med samma formel enligt nedan ger årliga tillväxttakter.

Så tillväxttakten för alla år kommer att vara-

Ta nu en enkel genomsnittlig tillväxttakt, som kommer att uppgå till 1,31%.

Nu har vi alla ingångar dvs DPS för nästa år = 3,20, MPS = 20 och r = 1,31%

Därav

- Kostnad för aktiekapitalformel = (3,20 / 20) + 1,31%

- Formel för aktiekostnad = 17,31%

- Därför kommer kostnaden för eget kapital för XYZ-företaget att vara 17,31%.

Exempel # 2 - Infosys

Nedan följer företagets utdelningshistorik, där man för närvarande ignorerar interims- och eventuell särskild utdelning.

Aktiekursen för Infosys är 678,95 (BSE), och dess genomsnittliga utdelningstillväxt är 6,90%, beräknat från ovanstående tabell, och den betalade den senaste utdelningen 20,50 per aktie.

Därför,

- Kostnad för aktiekapitalformel = {[20,50 (1 + 6,90%)] / 678,95} + 6,90%

- Formel för aktiekostnad = 10,13%

Metod # 2 - Kostnad för kapitalformel med CAPM-modell

Nedan följer formeln för Kostnad för eget kapital med hjälp av kapitalprissättningsmodellen.

Var,

- R (f) = Riskfri avkastning

- β = Beta av beståndet

- E (m) = Marknadsavkastning

- [E (m) -R (f)] = aktieriskpremie

Prissättningsmodellen (CAPM) kan dock användas på ett antal aktier, även om de inte betalar utdelning. Med detta sagt är logiken bakom CAPM ganska komplicerad, vilket antyder att kostnaden för eget kapital (Ke) baseras på aktiens volatilitet, som beräknas av Beta och risknivå jämfört med den allmänna marknaden, dvs aktiemarknadsriskpremien vilket är inget annat än en skillnad mellan marknadsavkastning och riskfri ränta.

I CAPM-ekvationen är den riskfria räntan (Rf) den avkastningsgrad som betalas på riskfria placeringar som statsobligationer eller statsobligationer. Beta, ett mått på risk, kan beräknas som en regression på företagets marknadspris. Ju högre volatiliteten går, desto högre kommer beta och dess relativa risk jämfört med den allmänna aktiemarknaden. Marknadsavkastningskursen Em (r) är den genomsnittliga marknadsräntan, som i allmänhet har antagits vara elva till tolv% under de senaste åttio åren. I allmänhet kommer ett företag med hög beta att ha en hög risknivå och betala mer för eget kapital.

Exempel nr 1

Nedan har insatser kommit för de tre företagen, beräkna dess kostnad för eget kapital.

Lösning:

Först kommer vi att beräkna aktieriskpremien, vilket är skillnaden mellan marknadsavkastning och riskfri avkastning, dvs. [E (m) - R (f)]

Sedan beräknar vi kostnaden för eget kapital med CAPM dvs Rf + β [E (m) - R (f)] dvs riskfri ränta + Beta (Equity Risk Premium).

Om vi fortsätter med samma formel som ovan för hela företaget får vi kostnaden för eget kapital.

Så kostnaden för eget kapital för X, Y och Z uppgår till 7,44%, 6,93% respektive 8,20%.

Exempel # 2 - TCS-kostnad för eget kapital med CAPM-modellen

Låt oss prova beräkningen av kostnaden för eget kapital för TCS genom CAPM-modellen.

För närvarande tar vi 10-årig statsränta som riskfri ränta till 7,46%

Källa: //countryeconomy.com

För det andra måste vi komma upp till aktieriskpremien,

Källa: //pages.stern.nyu.edu/

För Indien är aktieriskpremien 7,27%.

Nu behöver vi Beta för TCS, som vi har tagit från Yahoo Finance India.

Källa: //in.finance.yahoo.com/

Så kostnaden för eget kapital (Ke) för TCS blir-

- Kostnad för aktiekapitalformel = Rf + β [E (m) - R (f)]

- Formel för aktiekostnad = 7,46% + 1,13 * (7,27%)

- Kostnad för aktiekapitalformel = 15,68%

Kostnad för kapitalberäkningar

Du kan använda följande Cost of Equity Formula Calculator.

| Utdelning per aktie | |

| Marknadspris per aktie | |

| Tillväxt av utdelningar | |

| Kostnad för aktiekapitalformel = | |

| Formel för kostnad för aktier = = |

| |||||||||

|

Relevans och användning

- Ett företag använder en kostnad för eget kapital (Ke) för att bedöma den relativa attraktiviteten för sina möjligheter i form av investeringar, inklusive både externa projekt och internt förvärv. Företagen använder vanligtvis en kombination av skuld- och aktiefinansiering, då eget kapital visar sig vara dyrare.

- Investerare som är villiga att investera i aktier använder också en kostnad för eget kapital för att ta reda på om företaget tjänar en avkastning som är högre än den, mindre än den eller lika med den räntan.

- Aktieanalytiker, forskningsanalytiker, köp- eller säljsideanalytiker etc. som huvudsakligen deltar i finansiering av modellering och utfärdar forskningsrapporter använder kostnaden för eget kapital för att komma fram till värderingen av de företag de följer och informerar därefter om aktien är över eller under värde och ta sedan ett investeringsbeslut baserat på det.

- Det finns många andra metoder som också används för att beräkna kostnaden för eget kapital, som kör en regressionsanalys, multifaktormodell, undersökningsmetod etc.

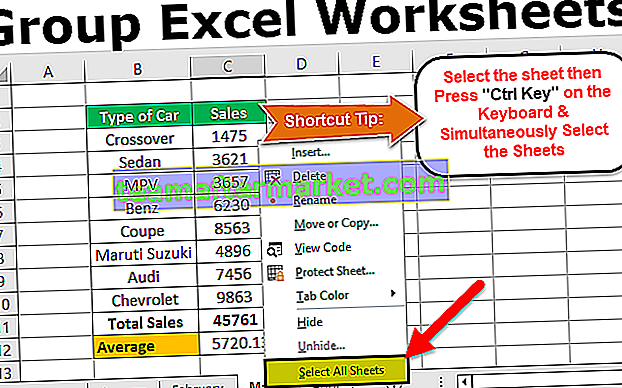

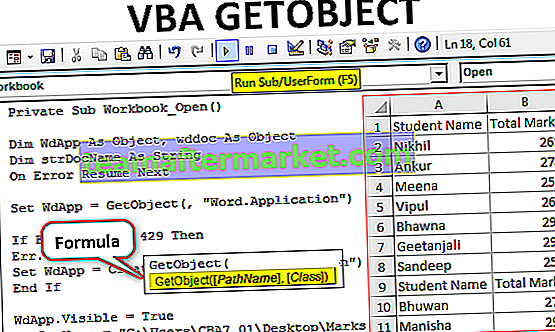

Kostnad för kapitalformel i Excel (med excel-mall)

Låt oss nu ta fallet som nämns i ovanstående Cost of Equity Formula Exempel nr 1 för att illustrera detsamma i excel-mallen nedan.

Antag att ett företag som heter XYZ är ett regelbundet utdelningsföretag. Aktiekursen handlas för närvarande till 20 och förväntar sig att utdela 3,20 nästa år har följande utdelningshistorik.

I nedanstående tabell finns uppgifterna för beräkning av kostnaden för eget kapital.

I nedanstående excel-mall har vi använt beräkningen av Equation Cost of Equity för att hitta Equity Cost.

Så beräkningen av eget kapital kommer att