Vad är NPA (Non-Performing Assets)?

Icke-utövande tillgångar (NPA) avser klassificeringen av lån och förskott i en långivares (vanligtvis banker) böcker där det inte betalas någon ränta och ränta har erhållits och är förfallna. I de flesta fall har skulder klassificerats som NPA där lånebetalningarna har varit utestående i mer än 90 dagar.

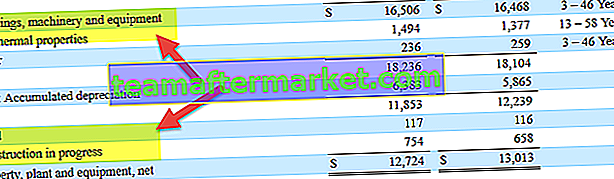

- NPA klassificeras i allmänhet i bankens balansräkning, och procenten av NPA av de totala förskotten har blivit ett viktigt förhållande för bankerna att hålla koll på innan resultaten offentliggörs.

- Mer än 90 dagar där betalningen beror på bankernas lån och förskott flyttas till NPA.

- I termbladen / sanktionsbrevet för varje lån nämns i allmänhet den period under vilken lånet kommer att klassificeras som nödlidande tillgångar.

- Som vi noterar ovan har Bank of America en NPA på cirka 4 170 miljoner dollar som har ackumulerats i 90 dagar eller mer.

Exempel på icke-utförande tillgångar (NPA)

Till exempel har företaget XYZ tagit ett lån på 100 miljoner dollar från Bank ADCB där det måste betala 10 000 dollar i ränta varje månad i 5 år. Nu när låntagaren inte betalar under tre månader i rad, dvs. 90 dagar, måste banken klassificera lånet som en misslyckad tillgång i sin balansräkning för det räkenskapsåret.

Typer av icke-utförande tillgångar (NPA)

# 1 - Kortfristiga lån

Ett långfristigt lån, dvs. vaniljskuldsfacilitet, kommer att behandlas som en NPA när lånets räntebetalning eller räntebetalning har förfallit i mer än 90 dagar.

# 2 - Kontantkredit och övertrassering

Kontantkredit eller övertrassering som förfaller till betalning i mer än 90 dagar kan behandlas som en NPA.

# 3 - Jordbruksförskott

Jordbruksförskott som har förfallit i mer än två skördesäsonger för kort skördetid eller en skördetid för långvariga grödor.

Det kan finnas olika andra typer av NPA, inklusive bostadslån, bostadslån, kreditkortslån och icke-kreditkortsutestående, direkta och indirekta konsumentlån.

Klassificering av NPA för banker

Bankerna klassificerar de icke-presterande tillgångarna (NPA) i följande typ av fyra breda grupper: -

# 1 - Standardtillgångar

Standardtillgångar är de tillgångar som har varit NPA i 12 månader eller mindre än 12 månader, och risken för tillgången är normal

# 2 - Understandardtillgångar

I mer än 12 månader klassificeras NPA under undermåliga tillgångar. Sådana förskott har mer än normal risk, och låntagarens kreditvärdighet är ganska svag. Banker är i allmänhet redo att göra en viss klippning av lånebeloppen som kategoriseras under denna tillgångsslag

# 3 - Tvivelaktiga skulder

Under en period som överstiger 18 månader faller misslyckade tillgångar under kategorin Tvivelaktiga skulder. Tvivelaktiga skulder i sig innebär att banken är mycket tveksam till återbetalningen av sina förskott. Insamlingen av sådana typer av förskott är mycket tveksam, och det är minst sannolikhet att lånebeloppet kan återkrävas från partiet. Sådana förskott äventyrar bankens likviditet och anseende

# 4 - Förlusttillgångar

Den slutliga klassificeringen av nödlidande tillgångar är förlusttillgångar. Lånet identifieras antingen av banken själv eller en extern revisor eller intern revisor som det lån där beloppet inte är möjligt och en bank måste göra en bock i sin balansräkning. I det här fallet måste banken avskriva hela det utestående lånebeloppet eller behöva göra en avsättning för hela beloppet som behöver skrivas av i framtiden

Saker banker måste komma ihåg innan de gör låneförskott

Följande är de saker som bankerna måste tänka på innan de gör låneförskott: -

# 1 - Karaktär

Låntagarens karaktär behöver bedöma, och företagets vilja att betala tillbaka skulden måste fundera över. Företagets ledning, historia, intäktsledningar, aktieprestanda och mediatäckning bör tas med i beräkningen för att med rätta uttala sig om företaget

# 2 - Säkerhet

Värdet på den säkerhet som har ställts behöver bedömas och korrekt värdering av fastigheten / tillgången bör göras med tanke på lånet till värdet.

# 3 - Kapacitet

Kapaciteten att bankiren ska analysera företagets finanser och företagets framtida intäkter. Dessutom måste befintliga långivare som redan finns i företagets balansräkning studeras ordentligt för att få rätt säkerhet innan de ger förskott

# 4 - Skick

Äntligen bör den övergripande miljön och marknads- och branschförhållandet hållas i åtanke. En bank bör överväga och behöver analysera i detalj de externa och interna faktorer som kan påverka verksamheten i framtiden.

Stort kreditanalysföretag bedömer vilket företag som helst i 4C: s parameter

Bankerna är ryggraden i en ekonomi som måste sträva efter i denna dynamiska och utmanande miljö. Valet av rätt kunder och affärspartners kommer därför att göra ekonomin hållbar och rädda världen från ytterligare en global finansiell kris från 2008. För misslyckade tillgångar bör en korrekt strategi och begränsningar hållas på bankerna om begränsad kredit endast är tillgänglig och är tillgänglig för endast de företag som förtjänar det.