Vad är förverkligad volatilitet?

Realiserad volatilitet är bedömningen av variationen i avkastningen för en investeringsprodukt genom att analysera dess historiska avkastning inom en definierad tidsperiod. Bedömning av graden av osäkerhet och / eller potentiell ekonomisk förlust / vinst från att investera i ett företag kan mätas med hjälp av variabilitet / volatilitet i företagets aktiekurser. I statistik är det vanligaste måttet för att bestämma variabilitet genom att mäta standardavvikelsen, dvs variationen i avkastning från medelvärdet. Det är en indikator på den faktiska prisrisken.

Den realiserade volatiliteten eller den faktiska volatiliteten på marknaden orsakas av två komponenter - en kontinuerlig volatilitetskomponent och en hoppkomponent, som påverkar aktiekurserna. Kontinuerlig volatilitet på en aktiemarknad påverkas av handelsvolymerna inom dagen. Till exempel kan en enda högvolymtransaktionstransaktion införa en betydande variation i priset på ett instrument.

Analytiker använder högfrekventa intradagdata för att bestämma mått på volatilitet vid frekvens varje timme / dag / vecka eller månad. Uppgifterna kan sedan användas för att förutsäga volatiliteten i avkastningen.

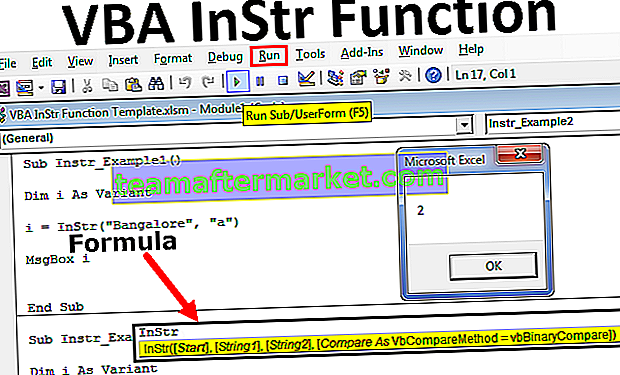

Realiserad volatilitetsformel

Det mäts genom att beräkna standardavvikelsen från genomsnittspriset för en tillgång under en given tidsperiod. Eftersom volatiliteten är icke-linjär beräknas först realiserad avvikelse genom att konvertera avkastning från en aktie / tillgång till logaritmiska värden och mäta standardavvikelsen för log normalavkastning.

Formeln för realiserad volatilitet är kvadratroten av realiserad varians.

Variationen i den dagliga avkastningen för det underliggande beräknas enligt följande:

r t = log (P t ) - log (P t-1 )- P = aktiekurs

- t = tidsperiod

Detta tillvägagångssätt förutsätter medelvärdet som ska sättas till noll med tanke på upp- och nedåtgående trenden i rörelsen av aktiekurser.

Realiserad varians beräknas genom att beräkna det sammanlagda avkastningen över den angivna tidsperioden

där N = antal observationer (månatliga / veckovisa / dagliga returer). Normalt beräknas 20, 50 och 100-dagars avkastning.

Realiserad volatilitet (RV) formel = √ Realiserad variation

Resultaten är sedan årliga. Realiserad volatilitet årligen genom att multiplicera den dagliga realiserade variansen med ett antal handelsdagar / veckor / månader under ett år. Kvadratroten av den årliga realiserade variansen är den realiserade volatiliteten.

Exempel på realiserad volatilitet

Du kan ladda ner denna Excel-mall för realiserad volatilitet här - Realized Volatility Excel-mallExempel nr 1

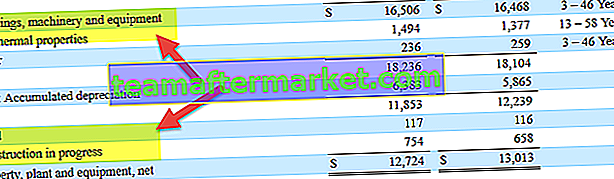

Till exempel beräknas förmodad realiserad volatilitet för två aktier med liknande stängningskurser för 20, 50 och 100 dagar för aktier och årliggörs med värden enligt följande:

Om man tittar på mönstret för ökad volatilitet under den givna tidsramen kan man dra slutsatsen att aktie-1 har handlat med höga variationer i priser under senare tid (dvs. 20 dagar), medan aktie-2 har handlats utan vilda svängningar.

Exempel 2

Låt oss beräkna den realiserade volatiliteten för Dow Index i 20 dagar. Detaljer om de dagliga aktiekurserna kan hämtas i Excel-format från onlinesidor som Yahoo Finance.

Fluktuationerna i aktiekurserna visas i diagrammet nedan.

Som kan observeras sjunker aktiekursen med den maximala kursavvikelsen på 6 USD.

Avvikelse i daglig avkastning beräknas enligt följande:

Variation i dagliga avkastningar är kvadraten för dagliga avvikelser

Beräkningen av realiserad varians i 20 dagar är den sammanlagda avkastningen i 20 dagar. Och formeln för realiserad volatilitet är kvadratroten av realiserad varians.

För att göra resultatet jämfört med andra lager, blir värdet sedan årligt.

Fördelar

- Den mäter en tillgångs faktiska resultat tidigare och hjälper till att förstå tillgångens stabilitet baserat på dess tidigare resultat.

- Det är en indikator på hur en tillgångs pris har förändrats tidigare och den tidsperiod under vilken den har genomgått förändringen.

- Ju högre volatilitet, högre prisrisk förknippad med aktien, och därmed högre premie kopplad till aktien.

- Tillgångens realiserade volatilitet kan användas för att prognostisera framtida volatilitet, dvs. tillgångens implicita volatilitet. Under ingången av transaktioner med komplexa finansiella produkter som derivat, optioner etc bestäms premierna utifrån volatiliteten hos det underliggande och påverkar priserna på dessa produkter.

- Det är utgångspunkten för optionsprissättning.

- Realiserad volatilitet mäts utifrån statistiska metoder och är därför en tillförlitlig indikator på volatiliteten i tillgångsvärde.

Nackdelar

Det är ett mått på historisk volatilitet och är därför inte framåtblickande. Det påverkar inte några större "chocker" på marknaden som kan uppstå i framtiden som kan påverka värdet på det underliggande.

Begränsning

- Volymen data som används påverkar slutresultaten vid beräkningen av realiserad volatilitet. Minst 20 observationer krävs statistiskt för att beräkna ett giltigt värde av realiserad volatilitet. Därför används realiserad volatilitet bättre för att mäta långsiktig prisrisk på marknaden (~ 1 månad eller mer).

- Realiserade volatilitetsberäkningar är riktningsfria. dvs det påverkar uppåt- och nedåtgående trender i prisrörelser.

- Det antas att tillgångspriserna återspeglar all tillgänglig information samtidigt som volatiliteten mäts

Viktiga punkter

- För att beräkna nedåtrisken förknippad med ett aktie kan mätningen av realiserad volatilitet begränsas till nedåtriktade kursrörelser.

- En ökning av en realiserad volatilitet för en aktie under en tidsperiod skulle innebära en betydande förändring av det inneboende värdet av aktien som äger externa / interna faktorer.

- En ökning av volatiliteten innebär en högre premie på optionspriserna. Värdet på en aktie kan härledas genom att jämföra den realiserade volatiliteten och den uppskattade framtida volatiliteten (underförstådd volatilitet) för optionerna.

- Att jämföra volatiliteten hos ett aktie med jämförelseindexet hjälper till att bestämma ett aktiers stabilitet. Ju lägre volatilitet, desto mer förutsägbart tillgångens pris.

- En minskning av den aktuella volatiliteten för en aktie under en tidsperiod skulle indikera stabiliseringen av aktien.

Realiserade volatilitetsåtgärder hjälper till att kvantifiera den inneboende prisrisk som uppstår på grund av volymfluktuationer och externa faktorer i ett aktie baserat på dess historiska resultat. Kombinerat med underförstådd volatilitet hjälper det också att bestämma optionskurser baserat på volatiliteten i det underliggande aktiet.