Definition av reservkrav

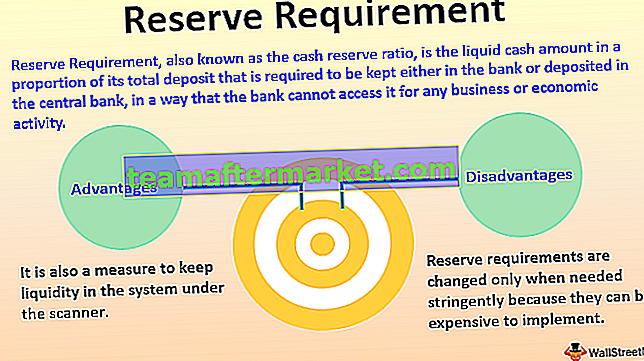

Reservkrav är det likvida kontantbeloppet i en andel av dess totala insättning som krävs antingen i banken eller deponeras i centralbanken, på ett sådant sätt att banken inte kan komma åt det för någon affärs- eller ekonomisk verksamhet.

Det har mandat från centralbanker runt om i världen för sina medlemsbanker för att reglera säkerhetskontanter som innehas av bankerna. Denna kassareserv tjänar många olika syften i olika ekonomier. Förenta staternas centralbank är Federal Bank, som innehar myndighet för detta krav i USA. På samma sätt utför Folkbanken i Kina en liknande funktion för kinesiska banker.

Komponenter i reservkravet

Reservkrav är en funktion av NDTL (Net Demand and Time Liabilities). NDTL baseras på kortfristiga insättningar, sparande av insättningar, terminsdepositioner och andra skulder. Detta justeras också för insättningar från andra banker. Formeln för NDTL blir:

NDTL = Efterfrågeskulder + tidsskulder + annan efterfrågan och tidsskulder - insättningar hos andra banker

Beräkningen kan göras med nettoförfrågan och tidsskulder.

Cash Reserve Ratio = Cash Reserve upprätthålls med centralbanken / nettofterfrågan och tidsskulder.

Exempel på reservkrav

Nedan följer de givna exemplen för att förstå beräkningen på ett bättre sätt.

Du kan ladda ner Excel-mall för reservkrav här - Excel-mall för reservkravExempel nr 1

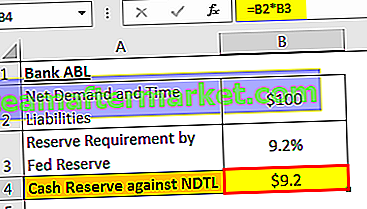

Antag att en bank som heter ABL i USA är skyldig av Federal Reserve att ha en 9,2% kontantreserv. Banken förklarar sin nettofterfrågan och tidsskulder till 100 miljoner dollar. Hur stor är reserven som banken kommer att lägga i Federal Reserve?

Lösning:

Eftersom den federala reserven har en 9,2% -reglering på kassareserven, kommer den att tillämpas på bankens ABLs nettofterfrågan och tidsskulder. Banken kommer att behålla en 9,2% av sin reserv på 100 miljoner dollar.

Kontantreserv mot NDTL

- = 100 $ * 9,2%

- = $ 9,2

Således kommer det att upprätthålla 9,2 miljoner dollar i Federal Reserve valv.

Exempel 2

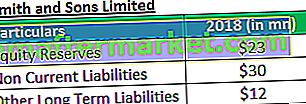

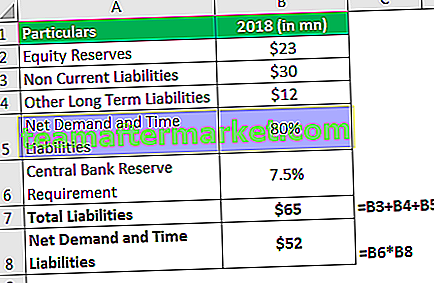

En bank i Mexiko, Smith and Sons Limited, har fått mandat om ett reservkrav på 7,5% av dess nettofterfrågan och tidsskulder (NDTL). Om den har följande skulder (se tabell) i balansräkningen och 80% kan hänföras till NDTL, gör beräkningen för att få det belopp som den ska behålla för reservkrav?

Alla siffror är i US-dollar.

Lösning

Tabellen ovan kan användas för att dra av de totala skulder som banken har i sin balansräkning. Reservkravet är en funktion av nettoförfrågan och tidsskulden (NDTL), och således kan den senare erhållas som ett medelvärde för procent av de totala skulderna.

Summa skulder & nettofterfrågan och tidsskulder

- Således totala skulder = $ 23 mn + $ 30 mn + $ 12 mn = $ 65 mn.

NDTL = 80% av de totala skulderna, vilket är 80% av $ 65 miljoner

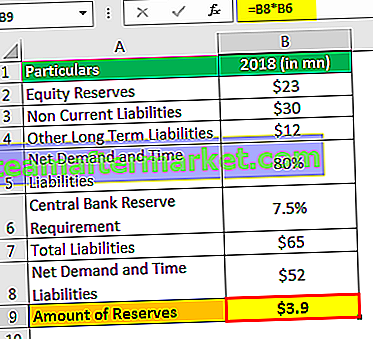

Reservkrav = 5% av NDTL.

Beloppsreserver

- = $ 3,9

Så antalet reserver banken måste göra med centralbanken i Mexiko = $ 3,9 miljoner.

Fördelar

- Under en lång tid i bankens historia hjälpte reservkraven centralbankerna att reglera penningcirkulationen. Det anses nu vara till hjälp för att hålla räntor (utlåningsräntor) under kontroll. Som sagt, centralbanker föreskriver inte nödvändigtvis dessa räntor utan påverkar eller påverkar dem.

- Det styr också andra räntor som bankerna använder varandra. Till exempel LIBOR - London Interbank Offered Rate.

- Det är också en åtgärd för att hålla likviditeten i systemet under skannern.

- Det kan också användas som ett verktyg för att bekämpa inflationen.

Begränsningar

- Kontantreserveringsgraden tar inte upp kortfonder och andra omsättbara värdepapper som också anses vara mycket likvida. Därför presenterar den inte en riktig bild av en banks likviditet.

- En dåligt förvaltad reserv kan orsaka en avmattning i ekonomin och / eller slumpmässiga åtgärder av finansinstitut.

- De flesta ekonomer i den moderna eran håller inte med tanken på reservkrav som kontrollerar penningcirkulationen. De anser att med ökande funktioner i bankområdet har sådana krav en mindre roll att spela för att reglera penningcirkulationen.

Nackdelar

- En kontinuerlig ökning eller minskning av reservkraven kan få investerarnas anda att dö. De blir ibland kritiska i investerarkretsar.

- Dessa krav ändras endast när det behövs strikt eftersom de kan vara dyra att implementera.

Viktiga punkter

- Om reservkravet från centralbankerna är högt gör medlemsbankerna färre vinster eftersom de har ett högre belopp i centralbankernas förvar. Omvänt är vinsten hög om detta krav är mindre.

- Banker lånar både pengar från Federal Reserve och från varandra. De medel som lånas och lånas ut bland bankerna kallas federala medel. Och räntan som debiteras kallas Fed-räntan.

- Alla finansinstitut som innehar belopp som överstiger de nödvändiga reserverna sägs ha överskottsreserver .

Slutsats

Reservkrav kan inte alltid tjäna sitt syfte. Som man kunde se under finanskrisen 2008-09 kunde de lägre räntorna och lägre kraven inte manifestera sig i expansiv taktik som avsett. Det var på grund av allmän misstro som inte kunde kompenseras genom dessa krav.

Länder som USA, Indien och Japan har mandat från sina centralbanker - Federal Reserve i USA, Reserve Bank of India respektive Bank of Japan, för reservkrav. För en skuld på mer än 124,2 miljoner dollar kräver det amerikanska centralbankens system att bankerna sätter 10% bort, vilket är giltigt från och med den 17 januari 2019. Den nedre gränsen i USA är 2 miljoner dollar, under vilken finansinstitut inte behöver följa ett sådant krav

Under de senaste två decennierna har Reserve Bank of India i genomsnitt varit 5,41% på grund av kassakravet. Det finns länder där det inte finns något krav på att behålla kontantreserver. Till exempel är Hong Kong, Storbritannien och Australien fria från sådana krav.