Vad är MACRS-avskrivning?

MACRS (det fullständiga formuläret är Modified Accelerated Cost Recovery System) är en avskrivningsmetod för skatteändamål som används i USA, och det gör det möjligt att ta ett högre avskrivningsavdrag tidigare år och mindre under senare år. Syftet är att maximera avdrag med hjälp av accelererade avskrivningar för att uppmuntra kapitalinvesteringar. MACRS-avskrivningstabeller rekommenderas dock inte för avskrivningskostnader för granskade finansiella rapporter, eftersom dessa regler ignorerar tillgångens nyttjandeperiod och restvärde.

Företagen måste därför ha separata böcker för skatte- och redovisningssyfte för avskrivningsdifferenser.

IRS MACRS Avskrivningsplan för beräkningar

För att välja rätt avskrivningsgrad måste man följa nedan baserat på IRS Modified Accelerated Cost Recovery System MACRS schema,

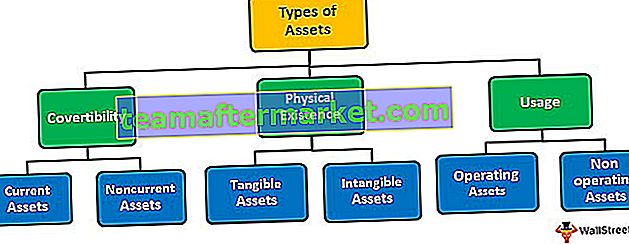

# 1 - Klassificering av tillgångstillgångar

Datorutrustning klassificeras t.ex. som 5-årig fastighet, kontorsmöbler klassificeras som 7-årig fastighet, bostadshyresfastigheter klassificeras som 27,5-årig fastighet och icke-bostadsfastigheter klassificeras som 39-årig fastighet.

# 2 - Val av avskrivningsmetod

Småföretagare / vissa ägare kanske vill överväga att ta ett lägre skatteavdrag under de första åren om de förväntar sig att affärsvinsterna kommer att öka under senare år eller vill visa högre vinster under tidigare perioder. Generellt sett är det bättre att välja de högre avskrivningsnivåerna tidigare år för maximala skattebesparingar.

Det finns två typer av avskrivningssystem tillgängliga, allmänt avskrivningssystem (GDS) och alternativt avskrivningssystem (ADS). I allmänhet används GDS såvida inte specifikt lag nämns med ADS.

# 3 - Perioden då tillgången placerades och avyttrades av tjänsten

Denna princip fastställer när en tillgångs livslängd börjar och slutar. Den bestämmer antalet månader under vilka ett skatteavdrag kan krävas under det år då tillgången placeras för användning och det år den använder slutar.

Det finns tre typer av konventioner för perioden:

| Konventionstyper | Mitten av månaden | Mitt i kvartalet | Halvår | |||

| Fastigheter tas i bruk eller avyttras . | i mitten av månaden | i mitten av kvartalet | årets mittpunkt | |||

| Tillämplighet | Fastigheter som inte är bostäder, bostadsfastigheter och alla järnvägsbetyg eller tunnelspår. | När mitten av månadskonventionen inte gäller, och den totala avskrivningsbara egendomen som tagits i bruk eller avyttrats under de senaste tre månaderna är mer än 40% av de totala avskrivningsbara baserna under hela året; | När varken mitten av månadskonventionen eller mitten av kvartalet är tillämpliga; | |||

| Skatteavdraget är begränsat till | Halvmånadens avskrivningar i den månad fastigheten togs i drift / stoppades. | Till 1,5 månaders avskrivning i månaden placerades / stoppades fastigheten i drift. | 6 månaders avskrivning under den månad fastigheten togs i drift / stoppades. |

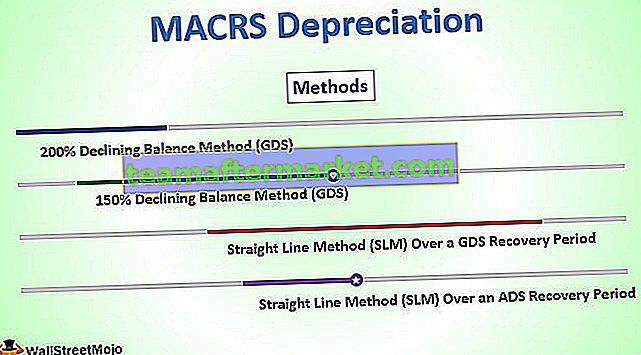

MACRS Avskrivningsmetoder

Baserat på IRS finns det fyra MACRS-avskrivningsmetoder. Tre av dem täcker i GDS-systemet och den sista metoden under ADS-systemet.

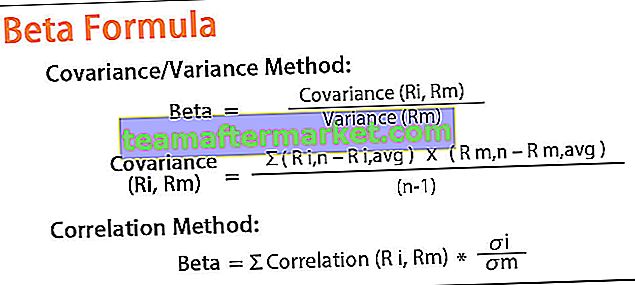

# 1 - 200% sjunkande balansmetod (GDS)

Det betyder att avskrivningsgraden är dubbelt så hög som den linjära avskrivningsgraden och ger det högsta skatteavdraget under de första åren och ändras sedan till den linjära metoden när den metoden ger lika eller högre avdrag.

# 2 - 150% sjunkande balansmetod (GDS)

Avskrivningsmetoden ger en större avskrivningsgrad på 150% mer än den linjära metoden. Det ändras sedan till det linjära avskrivningsbeloppet när den metoden ger ett lika stort eller större avdrag.

# 3 - Straight Line Method (SLM) under en GDS-återhämtningsperiod

SLM-avskrivningsmetoden möjliggör avdrag för samma avskrivningar varje år utom det första och sista tjänsteåret.

# 4 - Raklinjemetod (SLM) under en ADS-återhämtningsperiod

Denna metod liknar ovanstående SLM-metod. Denna metod är dock specifikt för de nämnda fastigheterna som har använts mindre än 50% av tiden för affärer. Avskrivningsplanerna har därför i allmänhet längre avskrivningsperioder för en fastighet.

Exempel på MACRS-avskrivningsberäkning

Exempel nr 1

En maskin med en livslängd på 7 år köps för 5000 USD och tas i bruk den 1 januari. Baserat på stegen ovan

- Klassificering av en tillgång - det är en 7-årig fastighet

- Val av avskrivningsmetod - Halvårskonvention sedan:

- Det är inte kvalificerat för tillgångar som nämns under mitten av månadskonventionen &

- Det köptes under sista kvartalet av skatteåret för att kvalificera sig till mitten av kvartalet.

- Eftersom tillgången anses vara 7-åriga fastigheter som inte är gårdar, betraktas GDS enligt 200% DB-metoden.

- Perioden då tillgången placerades och avyttrades: Den togs i bruk den 1 januari, dvs.

För de 7-åriga fastigheterna som används av IRS ger vi en avskrivningsgrad på 14,29% för år 1 baserat på ett 200% sjunkande saldo.

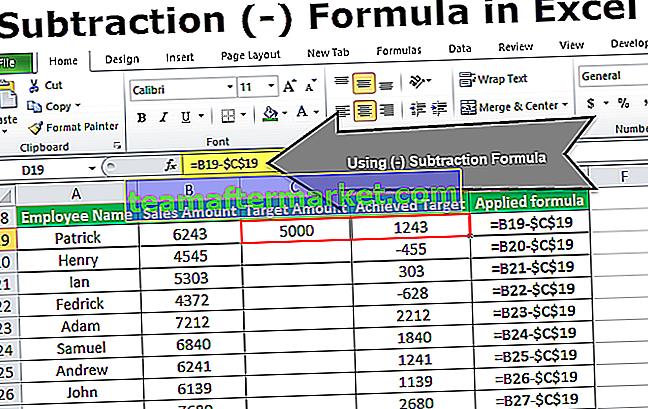

5000 $ X 14,29% = 714,5

Exempel 2

Dator med en livslängd på 5 år köps för 5000 USD och tas i bruk den 1 april. Baserat på ovanstående steg,

- Klassificering av tillgångsfastigheter - det är en 5-årig fastighet

- Val av avskrivningsmetod - Halvårskonvention sedan:

- Det är inte kvalificerat för tillgångar som nämns under mitten av månadskonventionen &

- Det köptes under sista kvartalet av skatteåret för att kvalificera sig till mitten av kvartalet.

- Eftersom tillgången anses vara 5-åriga fastigheter som "nonfarm", anses GDS med 200% DB-metoden.

- Perioden då tillgången placerades och avyttrades: Den togs i bruk den 1 april, dvs. 2: a

Att använda de skattesatser som nämns av IRS för en 5-årig fastighet ger oss en avskrivningsgrad på 20% för år 1 baserat på ett 200% fallande saldo.

$ 5000 X 20% = 1000

Exempel # 3

ABC installerade nyligen kontorsmöbler till en kostnad av 100 miljoner USD och togs i bruk den 30 maj 2015. Företagets årsskift är den 31 december.

Beräkningen av MACRS-avskrivningar utförs i följande steg:

- Klassificering av tillgångsfastigheter - det är 5-årig fastighet.

- Val av avskrivningsmetod - Eftersom fastigheten inte faller in i mitten av månaden eller i mitten av kvartalet, är halvårskonventionen relevant och organisationen kan välja antingen den balanserande metoden på 150% eller 200%.

- Perioden då tillgången placerades och avyttrades: Sattes i bruk den 1 maj, dvs. andra kvartalet.

Avskrivning

Avskrivningen baserad på Modified Accelerated Cost Recovery System (MACRS) redovisas i företagets inkomstdeklaration och används för att fastställa skattepliktig inkomst genom att ta med eventuella skattekrediter och avdrag som kan krävas på fastigheten. Sammanfattning, klassificering och tillgångskostnad, avskrivningsmetod och perioden när tillgången togs i bruk bestämmer det modifierade accelererade kostnadsåtervinningssystemet (MACRS).