Vad är Put-Call Parity?

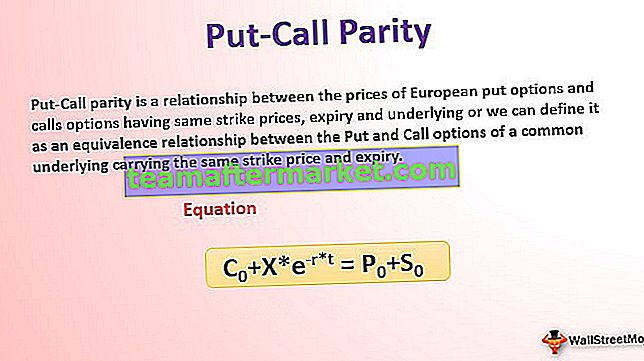

Put-Call-paritetsteorin säger att premium (pris) på en köpoption innebär ett visst skäligt pris för motsvarande säljoptioner förutsatt att säljoptionerna har samma lösenpris, underliggande och utgång och vice versa. Det visar också det tresidiga förhållandet mellan ett samtal, en put och underliggande säkerhet. Teorin identifierades först av Hans Stoll 1969.

Paritetsexempel för samtal

Låt oss ta en titt på två investerares portföljer:

Portfölj A: En europeisk köpoption för ett lösenpris på $ 500 / - som har en premie eller ett pris på $ 80 / - och som inte ger någon utdelning (effekten av utdelningen diskuteras senare i tidningen) och en nollkupongobligation (som endast betalar ränta vid löptiden) som betalar Rs.500 / - (eller lösenpriset för köpoptioner) vid förfallodagen och

Portfölj B: Underliggande aktie där köpoptioner är skrivna och en europeisk säljoption med identiskt lösenpris på $ 500 / - som har en premie på $ 80 / - och en identisk löptid.

För att beräkna avkastning från båda portföljerna, låt oss överväga två scenarier:

- Aktiekursen stiger och stängs till $ 600 / - vid tidpunkten för ett optionskontrakt,

- Aktiekursen har sjunkit och stängs till $ 400 / - vid förfallodagen för ett optionskontrakt.

Påverkan på portfölj A i scenario 1: Portfölj A är värd nollkupongobligationen, dvs. $ 500 / - plus $ 100 / - från utdelning av köpoptioner, dvs. max (S T -X, 0). Därför är portfölj A värd aktiekursen (S T ) vid tidpunkten T.

Påverkan på portfölj A i scenario 2: Portfölj A är värd aktiekursen, dvs. $ 500 / - eftersom aktiekursen är lägre än lösenpriset (det är slut på pengarna) kommer inte optionerna att utnyttjas. Därför är portfölj A värd aktiekursen (S T ) vid tidpunkten T.

På samma sätt, för portfölj B, kommer vi att analysera effekterna av båda scenarierna.

Påverkan på portfölj B i scenario 1: Portfölj B är värd aktiekursen eller aktiekursen, dvs. $ 600 / - eftersom aktiekursen är lägre än lösenpriset (X) och är värdelösa att utöva. Därför är portfölj B värd aktiekursen (S T ) vid tidpunkten T.

Påverkan på portfölj B i scenario 2: Portfölj B är värd skillnaden mellan lösenpriset och aktiekursen, dvs $ 100 / - och underliggande aktiekurs, dvs $ 400 / -. Följaktligen kommer portfölj B att vara värt ett lösenpris (X) vid tidpunkten T.

Ovanstående avkastningar sammanfattas nedan i tabell 1.

Bord 1

| När S T > X | När S T <X | ||

| Portfölj A | Nollkupongobligation | 500 | 500 |

| Köpoption | 100 * | 0 | |

| Total | 600 | 500 | |

| Portfölj B | Underliggande lager (andel) | 600 | 400 |

| Säljalternativ | 0 | 100 # | |

| Total | 600 | 500 | |

* Utdelningen av ett köpoption = max (S T -X, 0)

# Utdelningen av en säljoption = max (X- S T , 0)

I ovanstående tabell kan vi sammanfatta våra resultat att när aktiekursen är högre än lösenpriset (X), är portföljerna värda aktien eller aktiekursen (S T ) och när aktiekursen är lägre än lösenpriset, är portföljer är värda lösenpriset (X). Med andra ord är båda portföljerna värda max (S T , X).

Portfölj A: När, S T > X, är det värt S T ,

Portfölj B: När, S T <X, är det värt X

Eftersom båda portföljerna har identiska värden vid tidpunkten T måste de därför ha samma eller identiska värden idag (eftersom alternativen är europeiska kan den inte utnyttjas före tidpunkten T). Och om detta inte är sant skulle en arbitrageur utnyttja denna arbitrage-möjlighet genom att köpa den billigare portföljen och sälja den dyrare och boka en arbitrage (riskfri) vinst.

Detta leder oss till en slutsats att portfölj A idag ska vara lika med Portfölj B. eller,

C 0 + X * er * t = P 0 + S 0

Arbitrage Opportunity genom Put-Call Parity

Låt oss ta ett exempel för att förstå arbitragemöjligheten genom paritet.

Anta att aktiekursen för ett företag är $ 80 / -, lösenpriset är $ 100 / -, premien (priset) för ett sexmånaders köpoption är $ 5 / - och det för en säljoption är $ 3,5 / -. Den riskfria räntan i ekonomin är 8% per år.

Nu, enligt ovanstående ekvation av paritetsfördelning, skulle värdet på kombinationen av köpoptionspriset och nuvärdet av strejken vara,

C 0 + X * e -r * t = 5 + 100 * e-0,08 * 0,5

= 101,08

Och värdet av kombinationen av säljoption och aktiekurs är

P 0 + S 0 = 3,5 + 80

= 83,5

Här kan vi se att den första portföljen är för dyr och kan säljas (en arbitrageur kan skapa en kort position i denna portfölj) och den andra portföljen är relativt billigare och kan köpas (arbitrageur kan skapa en lång position) av investeraren i för att utnyttja arbitragemöjligheter.

Denna arbitrage-möjlighet handlar om att köpa en säljoption och en andel av företaget och sälja en köpoption.

Låt oss ta detta vidare, genom att korta köpoptionen och skapa en lång position i säljoption tillsammans med aktien krävs det att nedan beräknade medel lånas upp av en arbitrageur till en riskfri ränta, dvs.

= -5 + 3,5 + 80

= 78,5

Därför skulle ett belopp på $ 78,5 lånas av arbitrageur och efter sex månader måste detta återbetalas. Därför skulle återbetalningsbeloppet vara

= 78,5 * e0,08 * 0,5

= 81,70

Efter sex månader skulle antingen sälj- eller köpoptionen finnas i pengarna och kommer att utövas och arbitrageur skulle få $ 100 / - från detta. Kortpositionen och positionen för långa köpoptioner leder därför till att aktien säljs för $ 100 / -. Därför är nettovinsten genererad av arbitrageur

= 100 - 81,70

= $ 18,30

Ovanstående kassaflöden sammanfattas i tabell 2:

Tabell 2

| Steg involverade i arbitrageposition | Kostnad involverad |

| Låna $ 78,5 i sex månader och skapa en position genom att sälja en köpoption för $ 5 / - och köpa en säljoption för $ 3,5 / - tillsammans med en aktie för $ 80 / - dvs. (80 + 3,5-5) | -81.7 |

| Om aktiekursen är högre än lösenpriset efter sex månader skulle köpoptionen utnyttjas och om den ligger under lösenkursen skulle säljoptionen utnyttjas | 100 |

| Nettovinst (+) / Nettoförlust (-) | 18.3 |

Den andra sidan av Put-Call-paritet

Put-Call-paritetsteorin gäller endast för europeiska stilalternativ, eftersom amerikanska stilalternativ kan utövas när som helst före utgången.

Den ekvation som vi hittills har studerat är

C 0 + X * e -r * t = P 0 + S 0

Denna ekvation kallas också som Fiduciary Call är lika med Protective Put.

Här kallas vänster sida av ekvationen Fiduciary Call eftersom en investerare i fiduciary call-strategin begränsar sina kostnader för att utnyttja köpoptionen (beträffande avgiften för att sedan sälja en underliggande som har levererats fysiskt om samtalet utövas ).

Den högra sidan av ekvationen kallas Protective Put eftersom i en skyddande put-strategi köper en investerare säljoption tillsammans med en aktie (P 0 + S 0 ). Om aktiekurserna går upp kan investeraren fortfarande minimera sin finansiella risk genom att sälja aktier i företaget och skydda deras portfölj och om aktiekurserna går ner kan han stänga sin position genom att utnyttja säljoptionen.

Till exempel : -

Antag att lösenpriset är $ 70 / -, aktiekursen är $ 50 / -, Premium för säljoption är $ 5 / - och det för Call Option är $ 15 / -. Och antag att aktiekursen går upp till $ 77 / -.

I det här fallet kommer investeraren inte att utnyttja sin säljoption eftersom detsamma saknas i pengarna utan kommer att sälja sin andel till det aktuella marknadspriset (CMP) och tjäna skillnaden mellan CMP och börskursen på aktien, dvs Rs.7 / -. Om investeraren inte köptes strumpa tillsammans med säljoptionen, skulle han ha hamnat i förlusten av sin premie mot optionsköp.

Fastställande av köpoptioner och premie för säljoptioner

Vi kan skriva om ekvationen ovan på två olika sätt som nämns nedan.

- P 0 = C 0 + X * e -r * t -S och

- C 0 = P 0 + S 0 -X * e -r * t

På detta sätt kan vi bestämma priset på en köpoption och säljoption.

Låt oss till exempel anta att priset på ett XYZ-företag handlas till Rs.750 / - sex månaders köpoptionspremie är Rs.15 / - för lösenpriset på Rs.800 / -. Vilken skulle premien för säljoption antas vara riskfri ränta som 10%?

Enligt ekvationen som nämns ovan i punkt nr 1,

P 0 = C 0 + X * e -r * t -S

= 15 + 800 * e-0,10 * 0,05-750

= 25,98

Antag också att i ovanstående exempel säljoptionspremie ges som $ 50 istället för köpoptionspremie och vi måste bestämma köpoptionspremien.

C 0 = P 0 + S 0 -X * e -r * t

= 50 + 750-800 * e-0,10 * 0,05

= 39,02

Utdelningens inverkan på paritet på köp

Hittills i våra studier har vi antagit att det inte finns någon utdelning på aktien. Därför är det nästa som vi måste ta hänsyn till utdelningens inverkan på jämställdhet.

Eftersom ränta är en kostnad för en investerare som lånar medel för att köpa aktier och gynnar investeraren som kortar aktien eller värdepapperen genom att placera medlen.

Här kommer vi att undersöka hur Put-Call-paritetsekvationen skulle justeras om aktien betalar utdelning. Vi antar också att utdelning som betalas ut under optionens livstid är känd.

Här skulle ekvationen justeras med nuvärdet av utdelningen. Och tillsammans med köpoptionspremien är det totala beloppet som investeraren investerar kontant motsvarande nuvärdet av en nollkupongobligation (vilket motsvarar lösenpriset) och nuvärdet av utdelningen. Här gör vi en justering av förvaltningsstrategin. Den justerade ekvationen skulle vara

C 0 + (D + X * e -r * t ) = P 0 + S 0 där,

D = Nuvärdet av utdelningen under

Låt oss justera ekvationen för båda scenarierna.

Antag till exempel att aktien betalar $ 50 / - som utdelning då skulle justerad säljoptionspremie vara

P 0 = C 0 + (D + X * e -r * t ) - S 0

= 15+ (50 * e-0,10 * 0,5 + 800 * e-0,10 * 0,5) -750

= 73,54

Vi kan justera utdelningen på ett annat sätt också vilket ger samma värde. Den enda grundläggande skillnaden mellan dessa två sätt är att vi i det första har lagt till utdelningsbeloppet i lösenpris, på det andra har vi justerat utdelningsbeloppet direkt från aktien.

P 0 = C 0 + X * e -r * t - S 0 - (S 0 * e -r * t ),

I ovanstående formel har vi dragit av utdelningsbeloppet (PV för utdelning) direkt från aktiekursen. Låt oss titta på beräkningen genom denna formel

= 15 + 800 * e-0,10 * 0,5-750- (50 * e-0,10 * 0,5)

= 73,54

Slutord

- Put-Call-paritet fastställer förhållandet mellan priserna på europeiska säljoptioner och köpoptioner med samma lösenpriser, utgång och underliggande.

- Put-Call Parity gäller inte för det amerikanska alternativet eftersom ett amerikanskt alternativ kan utövas när som helst innan det löper ut.

- Ekvationen för put-call paritet är C 0 + X * er * t = P 0 + S 0 .

- När det gäller paritet för samtal är förvaltaranropet lika med Protective Put.

- Put-Call-paritetsekvationen kan användas för att bestämma priset för europeiska samtals- och säljoptioner

- Put-Call-paritetsekvationen justeras om aktien ger utdelning.